Detalhando as experiências internacionais com IGF e as propostas no Brasil

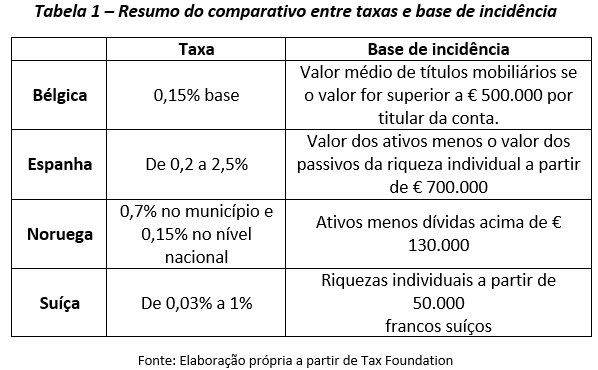

O Observatório de política fiscal divulga um segundo estudo com a experiência internacional de Imposto sobre Grandes Fortunas (IGF), desta vez com um comparativo dos 4 principais IGFs que vigoram atualmente – Espanha, Bélgica, Suíça e Noruega. Vale lembrar que essas políticas já foram implementadas por dezenas de países e voltaram ao debate sobre equilíbrio fiscal, progressividade tributária e justiça fiscal nos Estados Unidos e no Brasil. O objetivo desse segundo estudo, portanto, é aprofundar a reflexão em torno deste tema analisando o desenho desse imposto comparando as bases tributárias e a arrecadação fiscal.

Os impostos sobre grandes fortunas incidem sobre os estoques individuais de riqueza líquida a partir de uma ampla gama de bens móveis e imóveis, sendo cobrados anualmente em relação à consolidação dos ativos que integram a riqueza líquida. Dessa forma, não existe apenas um modelo de IGF, pois as alíquotas se adaptam à complexidade e às estruturas da distribuição de renda e riqueza observadas em um determinado país.

Tal como na análise para a OCDE, a imposição de alíquotas de imposto sobre grandes fortunas está longe de ser uma resolução para o problema fiscal no caso dos países analisados, uma vez que nenhuma medida isolada tem esse poder. No entanto, a discussão em torno do IGF é pautada pela justiça fiscal e ganha força em uma conjuntura onde é necessário ampliar o financiamento das políticas públicas.

Após a análise de casos do IGF nestes quatro países, passa-se a uma breve análise dos projetos em discussão no Senado Federal no Brasil.

Espanha: Cobrado sobre fortunas acima de € 700.000, a partir de 0,2% com alíquotas progressivas

A Espanha introduziu pela primeira vez um imposto sobre a riqueza em 1977, dois anos após a morte de Francisco Franco, e manteve-o até 2008, quando a crise financeira global colocou a economia espanhola em recessão. Na recuperação da crise, o imposto foi restabelecido de forma temporária em 2011 para ajudar na recuperação das finanças públicas, mas em 2012, o governo decidiu torná-lo permanente.

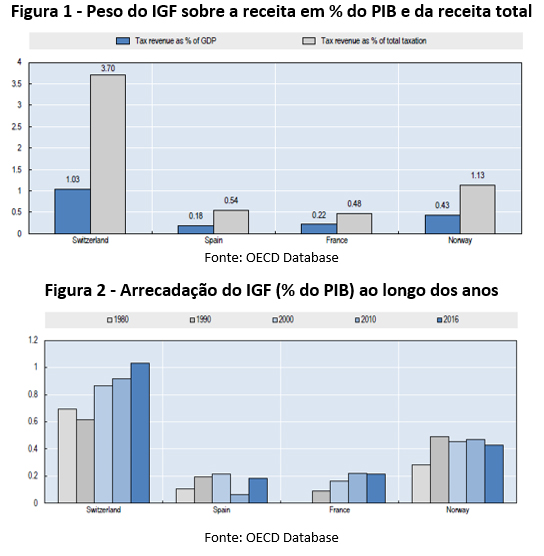

A Espanha tributa fortunas acima de € 700.000 com alíquota de 0,2%, aumentando progressivamente até chegar em 2,5% quando o patrimônio líquido ultrapassar € 10,7 milhões, dependendo da região. As pessoas que vivem na capital espanhola de Madri estão isentas do imposto. O IGF espanhol arrecada para o governo espanhol cerca de 0,55% de todas as receitas tributárias.

Noruega: IGF cobrado pelo nível municipal e nacional a partir de € 130.000

O imposto sobre a riqueza da Noruega foi introduzido pela primeira vez em 1892. O governo central cobra uma taxa de imposto única de 0,15%, enquanto os municípios impõem uma taxa progressiva que vai de 0,7% a 0,85%. Somente riqueza acima de 1,48 milhões de coroas, aproximadamente € 130.000, são tributadas.

Dado que a renda média por família em 2018 era de 1,6 milhão de coroas, indica-se que uma grande parte da população paga por esse imposto. A arrecadação gerada tem sido praticamente a mesma nas últimas duas décadas. A OCDE informou que o imposto sobre a riqueza constituía 1,1% de toda a receita tributária norueguesa em 2017.

A Noruega, mesmo com uma elevada renda média e amplo sistema de bem-estar social, pauta a questão do IGF como elemento necessário na estratégia de conciliação de desenvolvimento econômico com justiça social.

Suíça: O imposto é local com alíquotas definidas por cada governo

A Suíça aplicou pela primeira vez o IGF em 1840, sendo este um pilar da sua estrutura tributária. Vale ressaltar que o IGF é autodeclarado e pago anualmente, sem rastreamento institucional de riqueza por parte do Estado – abrindo espaço para subdeclararão e evasão fiscal. Essa autodeclaração se deve ao fato de que autoridades fiscais só podem acessar informações bancárias pessoais se uma pessoa for suspeita de um crime.

O país possui um sistema tributário descentralizado e a taxa varia conforme definido por cada governo local – entre um mínimo de 0,3% e 1% do patrimônio líquido dos contribuintes. O IGF tende a ser mais alto nas regiões de língua francesa e mais baixos nas localidades de língua alemã.

O limite de isenção de impostos para um casal sem filhos é de 50.000 francos suíços (US$ 50.370) a 250.000 francos suíços (US$ 251.856). Nesse sentido, esse imposto afeta grande parte da classe média e não só as grandes fortunas, tal como no caso da Noruega. O imposto sobre a riqueza na Suíça gerou receita consistente ao redor de 3,6% de toda a arrecadação tributária, estando acima de 3% desde o início dos anos 2000.

Bélgica: Imposto sobre a riqueza em contas de valores mobiliários com mais de 500.000 euros.

Em 2018 a Bélgica introduziu um imposto incidente sobre a riqueza em ativos mobiliários a partir de € 500.000 com alíquota de 0,15%. Como essa política é relativamente nova, não há dados disponíveis sobre a sua importância na arrecadação. No parlamento belga, ela foi aprovada sob o discurso da justiça fiscal como mecanismo de contenção das desigualdades.

Tendo em vista a experiência internacional, o IGF é uma política cujos impactos econômicos são justificados pela sua progressividade fiscal. Por um lado, alguns críticos argumentam que é muito caro e complexo de implementar, uma vez que implica uma estrutura administrativa ativa de rastreamento de patrimônios com o objetivo de reduzir a evasão fiscal. Por outro lado, a avaliação dos casos da Bélgica, Espanha, Noruega e Suíça indica que os efeitos dessa política dependem da capacidade dos seus idealizadores em conciliar justiça fiscal com a estrutura das desigualdades de riqueza. Nesse sentido, o IGF pode ser impulsionado com a revolução digital, de forma a permitir uma maior transparência e progressividade nos sistemas tributários nacionais.

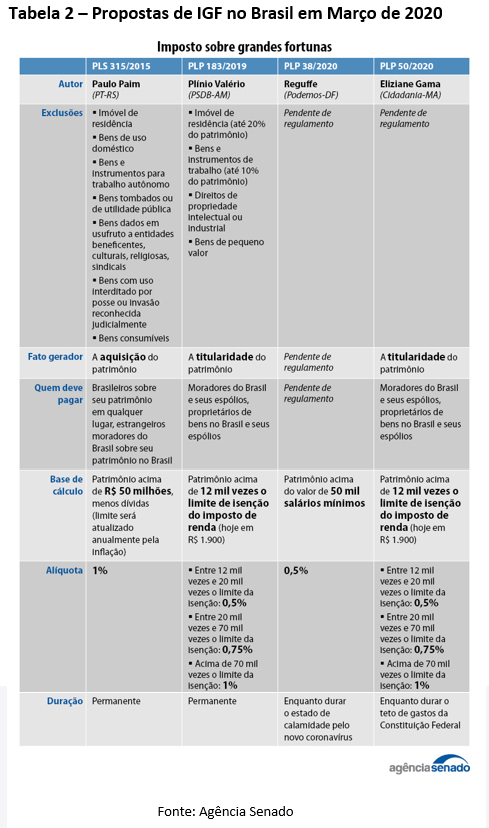

No Brasil, em tempos de coronavírus, 4 projetos de lei apresentados na próxima tabela indicam caminhos possíveis para taxar a riqueza e podem ser avaliados em consonância com a experiência internacional. Para isso, alguns elementos são importantes: Em primeiro lugar, dada a dificuldade política do IGF, a base tributária pode começar abrangendo poucos indivíduos, reduzindo os custos de administração. Além disso, a vigência do IGF pode ser condicionada à conjuntura econômica ou ser permanente, como defendido por alguns dos projetos. Por último, o tributo pode ser implementado com alíquotas módicas que podem ser elevadas no caso de uma experiência bem-sucedida.

A fuga de capitais, por meio de offshoring, é um risco potencial. A literatura internacional considera 30% de evasão, sendo esta uma realidade nos casos dos países estudados principalmente no contexto de uma elevada competição fiscal na União Europeia. Nesse sentido, é adequado criar mecanismos de cooperação entre as autoridades fiscais para conter rendimentos e ativos não declarados em jurisdições estrangeiras, incluindo paraísos fiscais. Se a coordenação tributária é um grande desafio nos países desenvolvidos, será um desafio ainda maior quando envolver os países emergentes.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

The Role and Design of Net Wealth Taxes in the OECD, OECD Tax Policy Studies

Worldwide Estate and Inheritance Tax Guide, Consultoria EY

https://www.bbc.com/portuguese/internacional-41617305

https://stats.oecd.org/index.aspx?DataSetCode=REV

https://www.cato.org/publications/tax-budget-bulletin/taxing-wealth-capital-income#null

https://theconversation.com/coronavirus-why-south-africa-needs-a-wealth-tax-now-137283

Deixar Comentário