Endividamento dos Estados e histórico de renegociações com o Tesouro Nacional

A primeira rodada de negociação das dívidas dos Estados, no período pós democratização, ocorreu em 1989, com a Lei 7.977. Em 1993 ocorre outra tentativa, com a Lei 8.727. Essa renegociação não ocorreu como esperado, já que a Lei tratava da negociação da dívida de Estados e Municípios com a União e instituições federais ao passo que uma parte significativa da dívida estava em poder da iniciativa privada. Com um endividamento cada vez maior, a dívida dos Estados alcançou 16,6% do PIB em 1996. Nesse ano a União propôs, o Programa de Reestruturação Fiscal e Financeira que foi bem-sucedido em reduzir os níveis de endividamento.

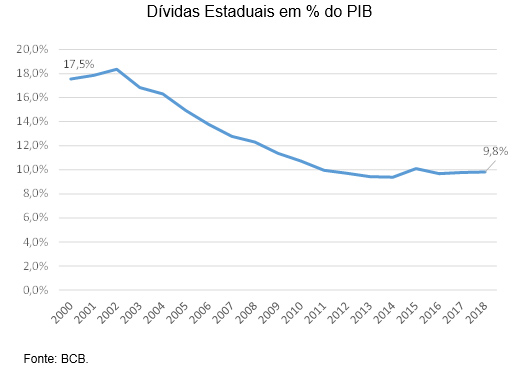

Atualmente, o total das dívidas estaduais situa-se em R$ 670 bilhões ou 9,8% do PIB. Essas dívidas atingiram 18% do PIB em 2000 e até 2011 apresentavam trajetória de queda, quando se estabilizaram ao redor de 10% do PIB. Desde 2014, as dívidas têm sido objeto de renegociação com a União e o principal mecanismo de ajuste fiscal por parte do Estados.

O Observatório de Política Fiscal divulga uma consolidação das estatísticas de dívida estadual por cada ente e por credor para o período 2000-2018 com base no levantamento feito pelo Banco Central. A série de endividamento por Estados e por credor pode ser obtida aqui. Na sequência é apresentada a descrição das principais mudanças que ocorreram nas dívidas Estaduais com o Tesouro Nacional.

LEI Nº 9.496, DE 11 DE SETEMBRO DE 1997

A Lei 9.496 de 2000 estabeleceu critérios para a consolidação, a assunção e o refinanciamento pela União da dívida pública mobiliária e demais modalidades de dívida dos Estados e do Distrito Federal. A União foi autorizada, no âmbito do Programa de Apoio à Reestruturação e ao Ajuste Fiscal dos Estados, até 31 de março de 2000, a:

- Assumir a Dívida ou outras obrigações decorrentes de operações de crédito interno e externo, ou de natureza contratual, relativas a despesas de investimentos, líquidas e certas, exigíveis até 31 de dezembro de 1994;

- Assumir os empréstimos tomados pelos Estados e pelo Distrito Federal junto à Caixa Econômica Federal;

- Compensar, ao exclusivo critério do Ministério da Fazenda, os créditos então assumidos com eventuais créditos de natureza contratual, líquidos, certos e exigíveis, detidos pelas unidades da Federação contra a União;

- Assumir a dívida pública mobiliária emitida por Estados e pelo Distrito Federal, após 13 de dezembro de 1995, para pagamento de precatórios judiciais,

- Refinanciar os créditos decorrentes da assunção a que se referem os incisos I e IV, juntamente com créditos titulados pela União contra as Unidades da Federação

O Programa de Reestruturação e de Ajuste Fiscal, além dos objetivos específicos para cada unidade da Federação, incluiu, obrigatoriamente, metas ou compromissos quanto a:

Os contratos de refinanciamento no âmbito da Lei 9.496 devem ser pagos em até 360 prestações mensais e sucessivas, calculadas com base na Tabela Price. A primeira parcela foi devida trinta dias após a data da assinatura do contrato e as seguintes em igual dia dos meses subsequentes, observadas as seguintes condições:

- Juros: calculados e debitados mensalmente, à taxa mínima de seis por cento ao ano, sobre o saldo devedor previamente atualizado;

- Atualização monetária: calculada e debitada mensalmente com base na variação do IGP-DI.

Enquanto o Programa de Reestruturação e de Ajuste Fiscal for exigível, o contrato de refinanciamento deverá prever que a unidade da Federação (Definição atual dada pela Lei Complementar nº 148 de 2014):

a) não poderá emitir novos títulos públicos no mercado interno, exceto nos casos previstos no art. 33 do Ato das Disposições Constitucionais Transitórias;

b) somente poderá contrair novas dívidas desde que incluídas no Programa de Reestruturação e de Ajuste Fiscal;

c) não poderá atribuir a suas instituições financeiras a administração de títulos estaduais e municipais junto a centrais de custódia de títulos e valores mobiliários.

O não estabelecimento do Programa no prazo fixado nos contratos de refinanciamento, ou o descumprimento das metas e compromissos nele definidos, implicam, na substituição dos encargos financeiros mencionados neste artigo pelo custo médio de captação da dívida mobiliária federal, acrescido de 1%, e a elevação em 4 p.p. do comprometimento máximo da RLR estabelecido.

LEI COMPLEMENTAR Nº 148, DE 25 DE NOVEMBRO DE 2014

A lei complementar 148, de 2014, estabeleceu novas condições para a indexação dos contratos de refinanciamento da dívida realizados entre a União, Estados e Municípios. A partir da promulgação dessa lei, os juros passaram e ser debitados mensalmente à taxa de 4% a.a. sobre o saldo devedor previamente atualizado e atualização monetária calculada mensalmente pelo IPCA, limitados pela taxa Selic.

Definiu também novas metas (limites) a serem cumpridos pelos Estados ou Municípios cujas dividas estão sendo refinanciadas pela União: Dívida consolidada; Resultado primário; Despesa com pessoal; Receitas de arrecadação própria; Gestão pública; Disponibilidade de caixa.

No âmbito dessa lei, a União concedeu descontos sobre os saldos devedores dos contratos referidos acima, em valor correspondente à diferença entre o montante do saldo devedor existente em 1o de janeiro de 2013 e aquele apurado utilizando-se a variação acumulada da taxa Selic desde a assinatura dos respectivos contratos. Essa autorização foi dada pela Lei Complementar nº 151 de 2015.

A União foi autorizada a firmar Programas de Acompanhamento Fiscal, sob a gestão do Ministério da Fazenda, com os Municípios das capitais e com os Estados que não estão obrigados a manter Programa de Reestruturação e de Ajuste Fiscal nos mesmos moldes da Lei nº 9.496 de 11 de setembro 1997, devendo o respectivo ente receber aprovação específica da Assembleia Legislativa.

LEI COMPLEMENTAR Nº 156, DE 28 DE DEZEMBRO DE 2016

A LC 156/2016 teve como objetivo aumentar o prazo de pagamento das Dívidas dos Estados e Distrito Federal, concedendo um prazo adicional de até 240 meses para o pagamento das dívidas refinanciadas. Também autoriza a União a conceder redução extraordinária nas parcelas da dívida, oferecendo carência integral de pagamento por seis meses e reduzindo essa carência à razão de 5,26% na parcela mensal em relação ao mês anterior (começando em janeiro de 2017 com redução extraordinária de 94,73% até chegar em junho de 2018 com uma redução extraordinária de 5,26%). Em contrapartida, limita o crescimento anual das despesas primárias correntes (exceto transferências constitucionais aos Municípios e PASEP) à variação do IPCA.

Posteriormente, a Lei Complementar nº 159/2017 autorizou a ampliação do escopo da Lei Complementar 156/2016 para as dívidas renegociadas no âmbito da Lei 8.727 de 1993 cujo prazo foi ampliado em até 240 meses para o pagamento das dívidas refinanciadas cujos créditos sejam originalmente detidos pela União ou por ela adquiridos.

LEI COMPLEMENTAR Nº 159, DE 19 DE MAIO DE 2017

A Lei Complemenar nº 159/2017 instituiu o Regime de Recuperação Fiscal dos Estados e do Distrito Federal que é um regime especial de renegociação das dívidas com contrapartidas para o equilíbrio fiscal. Esse Plano é formado por lei ou por conjunto de leis do Estado que desejar aderir ao Regime de Recuperação Fiscal.

O benefício garantido pelo Regime corresponde à redução extraordinária integral das prestações relativas aos contratos de dívidas administrados pela STN, por prazo igual ou inferior ao estabelecido para a vigência do Regime de Recuperação Fiscal, com prazo máximo de 36 meses de redução extraordinária.

Há possibilidade de prorrogação do Regime de Recuperação Fiscal e, nesse caso, os pagamentos das prestações serão retomados de forma progressiva e linear, até que seja atingido o valor integral da prestação ao término do prazo da prorrogação.

O prazo de vigência do Plano de Recuperação será fixado na lei que instituir o Regime e será limitado a 36 meses, prorrogável por, no máximo, mais 36 meses (72 meses no total).

Existem critérios para adesão ao regime que deve ser atendido de forma cumulativa. São elas:

- Receita Corrente Líquida (RCL) anual menor que a dívida consolidada ao final do exercício financeiro anterior ao do pedido de adesão ao Regime de Recuperação Fiscal;

- Despesas Liquidadas com Pessoal, com juros e amortizações, que somados representem, no mínimo, 70% da RCL aferida no exercício financeiro anterior ao do pedido de adesão ao Regime de Recuperação Fiscal; e

- Valor total de obrigações contraídas maior que as Disponibilidades de Caixa e Equivalentes de Caixa de recursos sem vinculação.

A lei ou o conjunto de leis do Plano de Recuperação Fiscal deverá implementar as seguintes medidas:

- Autorização de privatização de empresas de diversos setores, com vistas à utilização dos recursos para quitação de passivos;

- Adoção pelo Regime Próprio de Previdência Social mantido pelo Estado, no que couber, das regras previdenciárias disciplinadas pela Lei no 13.135, de 17 de junho de 2015 que alterou regras das pensões por morte;

- Redução dos incentivos ou benefícios de natureza tributária dos quais decorram renúncias de receitas instituídos por lei estadual ou distrital, de, no mínimo, 10% a.a. ressalvados aqueles concedidos por prazo certo e em função de determinadas condições e aqueles instituídos na forma estabelecida pela alínea “g” do inciso XII do § 2o do art. 155 da Constituição Federal;

- Revisão do regime jurídico único dos servidores públicos estaduais para suprimir benefícios ou vantagens não previstos no regime jurídico único dos servidores públicos da União. Se o Estado preferir, em substituição a revisão do regime dos servidores, pode aprovar lei de responsabilidade fiscal estadual que conterá regras para disciplinar o crescimento das despesas obrigatórias;

- Instituição, se cabível, do regime de previdência complementar a que se referem os §§ 14, 15 e 16 do art. 40 da Constituição Federal;

- Proibição de realizar saques em contas de depósitos judiciais, ressalvados aqueles permitidos pela Lei Complementar no 151, de 5 agosto de 2015, enquanto não houver a recomposição do saldo mínimo do fundo de reserva;

- Autorização para realizar leilões de pagamento, para fins de prioridade na quitação de obrigações inscritas em restos a pagar ou inadimplidas.

Em contrapartida, é proibido ao Estado durante a vigência do Regime de Recuperação Fiscal:

- Concessão, aumento ou reajuste de remuneração, além da criação ou a majoração de benefícios de qualquer natureza de membros dos Poderes ou de órgãos, de servidores e empregados públicos e de militares, exceto aqueles provenientes de sentença judicial transitada em julgado, ressalvado o disposto no inciso X do caput do art. 37 da Constituição Federal;

- Criação de cargo, emprego ou função e a alteração de estrutura de carreira que impliquem em aumento de despesa

- Admissão ou a contratação de pessoal (incluindo a realização de concurso público) a qualquer título, ressalvadas as reposições de cargos de chefia e de direção que não acarretem aumento de despesa e aquelas decorrentes de vacância de cargo;

- Criação de despesa obrigatória de caráter continuado;

- Adoção de medida que implique reajuste de despesa obrigatória acima da variação anual do IPCA ou da variação anual da Receita Corrente Líquida, o que for menor;

- Concessão ou a ampliação de incentivo ou benefício de natureza tributária da qual decorra renúncia de receita, ressalvados os concedidos nos termos da alínea “g” do inciso XII do § 2o do art. 155 da Constituição Federal;

- Empenho ou a contratação de despesas com publicidade e propaganda, exceto para as áreas de demonstrada utilidade pública;

- Celebração de qualquer tipo de instrumentos que envolva a transferência de recursos para outros entes federativos ou para organizações da sociedade civil, ressalvados os necessários para a recuperação fiscal, que já estavam vigentes no momento de adesão ao RRF ou decorrentes de parcerias com organizações sociais e que impliquem redução de despesa, ou aqueles destinados a serviços essenciais, situações emergenciais, atividades de assistência social relativas a ações voltadas para pessoas vulneráveis e ao cumprimento de limites constitucionais.

- Contratação de operações de crédito e o recebimento ou a concessão de garantia, ressalvadas aquelas autorizadas no âmbito do Regime de Recuperação Fiscal;

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário