Progressividade tributária e crescimento econômico: lançamento

O Observatório de Política Fiscal lança um livro que reúne trabalhos de vários pesquisadores para tratar do tema da progressividade tributária e seus impactos econômicos, em particular, no crescimento econômico. O livro traz elementos e dados que podem contribuir para uma reforma ampla do imposto de renda tendo em vista a tramitação acidentada da última tentativa de rever o sistema. O livro está dividido em três dimensões: (i) as tendências internacionais, (ii) análise do sistema brasileiro e; (iii) impactos macroeconômicos e pode ser encontrado aqui.

Na primeira parte, o livro apresenta as principais tendências do imposto de renda no mundo e os principais desafios para a reforma no Brasil. Tais tendências são importantes para alinhar a tributação brasileira e tornar o sistema tributário competitivo dentro de um contexto revisionista em relação à necessidade de maior progressividade do sistema.

Nesse sentido, apresenta-se a tendência de queda das alíquotas corporativas e o processo de ampliação de base para evitar perdas de arrecadação. Uma iniciativa importante é a adoção do imposto mínimo global, recentemente aprovada pela OCDE. De interesse especial para o brasil está a tributação da distribuição de lucros e dividendos, atualmente isenta. Existem duas formas principais de tributação de lucros e dividendos: (i) alíquota uniforme em que a soma da tributação na empresa acrescida da distribuição dos dividendos seja próxima à alíquota máxima do IRPF e; (ii) tributação pela tabela progressiva dando desconto para isentar a remuneração básica do capital (que em muitos casos, equivale à isenção pela taxa de inflação).

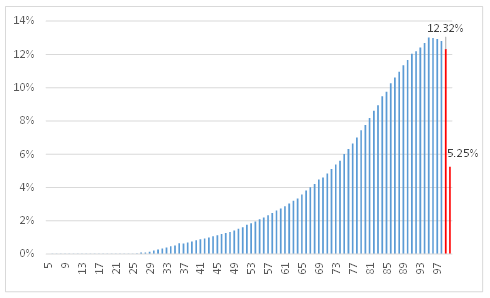

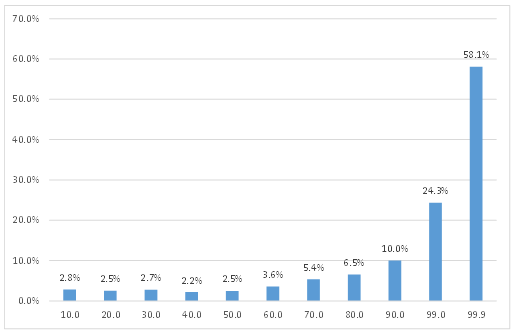

No sistema brasileiro, os problemas variam, mas o IRPF é pouco progressivo e no topo da renda se torna regressivo - a alíquota efetiva do IRPF dos 1% mais ricos, em 2019, foi de 5,25% - e isso está fortemente relacionado à isenção da distribuição de lucros e dividendos (inequidade vertical) em que os 0,1% mais ricos possuem 58% do total da renda na forma de lucros e dividendos, ou seja, não é tributada. Há uma diferença tributária grande entre indivíduos com o mesmo nível de renda a depender da forma como a atividade econômica está estruturada (inequidade horizontal, pessoas com renda similar e tributação diferente).

Percentual de IR pago em relação à renda declarada por centil (2019)

Parcela da renda declarada de lucros e dividendos em relação ao total por faixa de distribuição (2019)

A arbitragem tributária permitida pelo sistema permitiu transfigurar a renda do trabalho em renda do capital. Isso incentivou uma migração de vários setores econômicos para reduzir a carga tributária e que tem se empenhado bastante para ampliar essas oportunidades de planejamento tributário e tornar o sistema mais regressivo e ineficiente.

O Juros sobre capital próprio é uma dedução para neutralizar o impacto tributário sobre a forma de financiamento dos investimentos das empresas. O livro mostra que a maior parte dos países construiu um sistema tributário sem esse tipo de dedução. Mas, mesmo os países que contam com esse instrumento no seu arcabouço, produziram reformas relevantes a partir da constatação de que havia incentivo tributário demais e benefício econômico de menos. Nesse aspecto, o Brasil ficou parado no tempo.

Há uma revisão, em curso, a respeito do papel do IGF com novas pesquisas e a percepção de desigualdade que a pandemia trouxe contribuiu para esse revisionismo, mas é preciso pensar o sistema com um todo: a Suíça, por exemplo, tem um IGF bastante abrangente que alcança uma parcela elevada da população, mas não tributa ganho de capital. Coletar experiências pontuais em busca de progressividade pode fazer com que a soma das partes se torne maior que o todo.

Existe espaço para melhorar a progressividade do imposto sobre herança, a alíquota no Brasil é muito baixa e existem espaços de planejamento tributário para serem evitados. As simulações da OCDE mostram que é possível tem um bom sistema a partir de um IR progressivo, tributação sobre ganhos de capital e um imposto sobre herança progressivo.

O livro apresenta evidências de que uma reforma redistributiva possui impactos positivos no crescimento econômico, ou seja, tributar um pouco mais o topo de renda para reduzir a tributação indireta, bastante regressiva tende a ser positivo para a economia. Discute, ainda, que a arrecadação extraordinária para redução de carga tributária é menor do que o governo apontou e que a reforma apresentada pelo Congresso tende a ser pouco efetiva em termos de desoneração para atrair novos investimentos.

A principal proposta do livro é consolidar uma visão evolutiva do tema no Brasil e apresentar informações que permitam pensar o sistema de forma mais integrada, não apenas para corrigir a regressividade no topo do IRPF, mas para corrigir o sistema como um todo.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário