Carga tributária efetiva sobre o consumo no Brasil foi de cerca de 25% em 2022

Após a aprovação pela Câmara no começo de julho da PEC 45/2019, que propõe uma série de modificações no sistema de tributação indireta brasileiro, muitos têm se perguntando qual deve ser a alíquota-padrão do somatório de CBS e IBS, tributos que substituirão IPI, PIS/Cofins, ICMS e ISS.

O objetivo deste texto não é o de estimar essa alíquota-padrão – até mesmo porque isso ainda não é possível, uma vez que, mesmo que o Senado não promova nenhuma modificação no texto aprovado pela Câmara, ainda está por ser definido, via lei complementar, quais serão os itens específicos que comporão a “cesta básica nacional” (os quais terão alíquota igual a zero) e quais serão os demais produtos específicos (CNAEs) que estarão sujeitos às alíquotas diferenciadas (alíquota de 40% da padrão e alíquota zero).

Ademais, essa alíquota-padrão somente será conhecida com maior precisão justamente quando tiver início a fase de testes do novo sistema, a partir de 2026. Isso porque ainda não está claro qual será a resposta dos contribuintes ao novo sistema em termos de mudanças da conformidade tributária (algo conhecido na literatura como compliance gap). A expectativa é de queda da sonegação por conta da grande simplificação do sistema e pelos próprios incentivos criados pelo modelo de Imposto sobre Valor Adicionado (em que os tributos pagos pelos fornecedores na aquisição de produtos podem ser abatidos do montante a pagar de tributos sobre produtos nas etapas produtivas subsequentes, algo que demanda a emissão de Notas Fiscais em todas essas etapas).[1] Mas, quanto maior for a alíquota-padrão, menores tendem a ser os ganhos em termos de conformidade tributária (já que uma carga mais elevada aumenta os incentivos para elisão e evasão fiscal).

É nesse contexto que é extremamente importante, durante a tramitação no Senado Federal a partir de agosto, que a lista de produtos com alíquota reduzida e nula não seja ampliada ante a versão aprovada pela Câmara. Idealmente, essa lista deveria até mesmo ser reduzida, uma vez que, quanto maiores forem as excepcionalizações, menor a “potência” econômica e redistributiva da reforma e maior a alíquota-padrão necessária para manter a arrecadação nos níveis atuais.

Convém destacar, ainda, que a calibração numérica do IS (Imposto Seletivo, tributação adicional cobrada sobre produtos que geram externalidades negativas sobre saúde e meio ambiente, as quais podem inclusive gerar impacto negativo sobre o próprio PIB e as finanças públicas) no novo sistema também poderá afetar a alíquota-padrão de CBS+IBS.

De todo modo, mesmo não sendo possível determinar exatamente a alíquota-padrão de CBS+IBS neste momento, é importante ter uma ideia de qual foi a carga tributária efetiva sobre o consumo no Brasil nos últimos anos, na medida em que esse valor serve como uma referência importante para balizar o debate sobre a reforma tributária em discussão – já que a pretensão declarada do governo é de que essa reforma seja neutra do ponto de vista da carga efetiva média incidente sobre o total do consumo de bens e serviços no Brasil.

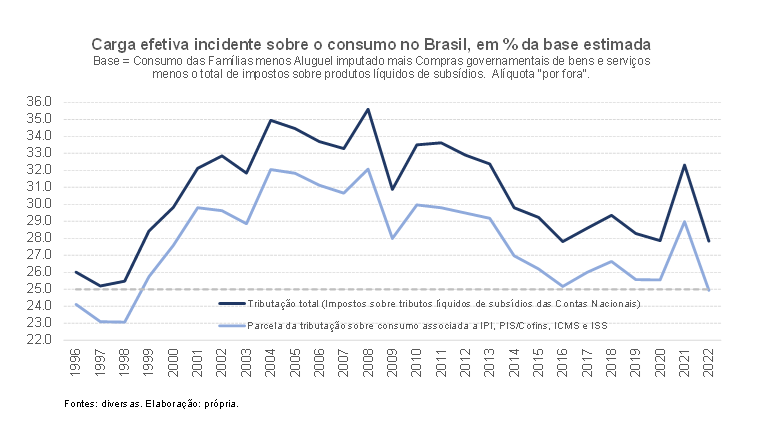

A figura abaixo apresenta uma estimativa da evolução anual da carga tributária efetiva incidente sobre o consumo agregado no Brasil, seguindo a metodologia sugerida pela primeira vez por Mendoza, Razin & Tesar 1994, com algumas adaptações. O gráfico apresenta duas informações de carga efetiva: uma na qual são considerados apenas os cinco tributos que estão sendo substituídos pela reforma em discussão neste momento e outra na qual são considerados todos os tributos incidentes sobre consumo, de acordo com a metodologia empregada pelo IBGE no cômputo das Contas Nacionais[2].

Vale notar que, para calcular a base de incidência (consumo de bens e serviços), é preciso descontar do Consumo das Famílias apurado pelas Contas Nacionais do IBGE o valor referente ao Aluguel imputado, que é não-monetário e que tem respondido por cerca de 10% do montante desse agregado macroeconômico nos últimos anos. Também é necessário somar o consumo intermediário de bens e serviços pela Administração Pública, já que a aquisição desses produtos também está sujeita aos tributos indiretos e essa despesa tem como objetivo final prover bens e serviços consumidos pela população em geral.[3] Por fim, para se chegar à base, são abatidos os valores dos próprios tributos indiretos líquidos de subsídios, uma vez que eles já estão incluídos nos valores reportados pelo IBGE para o Consumo das Famílias nas Contas Nacionais (“preços de mercado”) e pelo Tesouro Nacional nos dados de gastos com bens e serviços pelo Governo Geral.

Como pode ser notado na figura acima, a carga efetiva sobre o consumo agregado no Brasil foi de 27,8% em 2022, percentual que vai a 24,9% quando se levam em conta apenas os cinco tributos afetados pela reforma. A figura também revela que, após uma forte majoração da tributação sobre consumo entre o final dos anos 1990 e meados da década de 2000[4], houve uma queda expressiva da carga média sobre o consumo depois da crise de 2008/09. Isso se deveu a vários fatores, quais sejam:

- desoneração de combustíveis e da cesta básica (tributos federais), bem como aumento dos subsídios explícitos à eletricidade nos anos finais do primeiro governo Dilma (2012 a 2014);

- ampliação do Simples Nacional, que pode representar uma carga tributária até 40% menor para as empresas: no final de 2014 (valendo a partir de 2015), o escopo de atividades que poderia optar por esse regime tributário foi ampliado expressivamente; em 2016, valendo a partir de 2018, o teto de faturamento nesse regime foi majorado, de R$ 3,6 milhões para R$ 4,8 milhões/ano (valor que corresponde ao dobro daquele de 2010, de R$ 2,4 milhões/ano, em termos nominais);

- mudança do mix de consumo, com os serviços ganhando market share, em um contexto no qual sua tributação efetiva média é mais baixa (com exceção de telecomunicações e energia elétrica)[5]; e

- desoneração de IPI sobre vários produtos, PIS/Cofins sobre combustíveis e ICMS sobre eletricidade, telecomunicações, combustíveis e transporte público urbano promovida pelo governo Bolsonaro em 2022, que reduziu em 0,9 p.p. a carga total sobre consumo em 2022 ante a média 2017-19.

O repique pontual da carga efetiva em 2021 se deveu à mudança temporária do mix de consumo, com aumento da parcela de bens - refletindo as restrições de mobilidade e funcionamento de estabelecimentos adotadas entre meados de 2020 e o final de 2021 para conter o espraiamento da pandemia.

Portanto, o exercício acima sugere que uma alíquota de cerca de 25% para a média ponderada de CBS, IBS e IS em um cenário hipotético de alíquota única para CBS+IBS corresponderia, de fato, àquilo que já se paga hoje de IPI, PIS/Cofins, ICMS e ISS sobre o consumo em termos agregados no Brasil (“alíquota neutra”)[6]. Naturalmente, há bastante heterogeneidade em termos setoriais e de produtos, já que o atual sistema é composto de inúmeros regimes especiais e alíquotas diferenciadas nesses cinco tributos. Também há pouca transparência no modelo atual, inclusive por conta da cobrança “por dentro” de alguns desses tributos e da cumulatividade.

Contudo, é importante notar que a alíquota-padrão do futuro CBS+IBS é uma variável diferente da alíquota neutra que mantém a arrecadação dos cinco tributos já mencionados, já que esta última incorpora as receitas com os tributos atuais que buscam emular o futuro Imposto Seletivo (IS), o qual possui uma carga significativamente maior do que boa parte dos demais bens e serviços. Com efeito, a alíquota-padrão de CBS+IBS tenderia a ser menor do que os 24,9% apontados acima, já que a carga efetiva sobre bebidas alcóolicas e cigarros é bem superior àquela praticada nos bens e serviços não sujeitos à essa tributação adicional e a alíquota neutra é, na prática, uma média ponderada entre a alíquota-padrão e a alíquota majorada pelo IS.

Domingues & Freire 2020, por exemplo, estimaram uma alíquota para os tributos que substituiriam PIS/Cofins, IPI, ICMS e ISS de 26,3% tomando por referência o ano de 2015 (valor praticamente igual aos 26,2% que eu estimei de carga efetiva sobre o consumo para aquele mesmo ano), mas que recuaria para 24,2% considerando um tratamento específico (tributação mais elevada) para os produtos com incidência de impostos seletivos. Ou seja: os autores supracitados apontaram que a alíquota-padrão seria cerca de 2 p.p. menor do que a alíquota neutra, justamente pela sobretaxação de alguns produtos que geram externalidades negativas.

Assim, aplicando esse redutor de 2 p.p. sobre os 24,9% de alíquota neutra que estimei acima para 2022, teríamos uma alíquota-padrão de cerca de 22,9% para CBS+IBS. Trata-se de um valor muito próximo dos 22% divulgados nesta semana pela Secretaria Extraordinária da Reforma Tributária (SERT), no cenário no qual eles simulam uma alíquota uniforme (que não é exatamente uniforme, justamente por considerar a sobretaxação de bebidas e cigarros, além de regimes especiais que não mudam com a PEC 45/2019, como Simples e Zona Franca de Manaus) e um compliance gap mais elevado.

Aliás, essa discussão sobre o Imposto Seletivo (IS) no novo sistema merece uma análise mais detalhada. Levando em conta o ganho de relevância e urgência da agenda de mitigação das mudanças climáticas, bem como a elevação expressiva do percentual de obesos na população brasileira nas últimas duas décadas[7], o IS não necessariamente deveria manter o montante arrecadado atualmente pelos tributos que, no Brasil, tentam emular excise taxes (taxação que busca desincentivar o consumo de certos bens e serviços que geram externalidades negativas sobre saúde e meio ambiente).

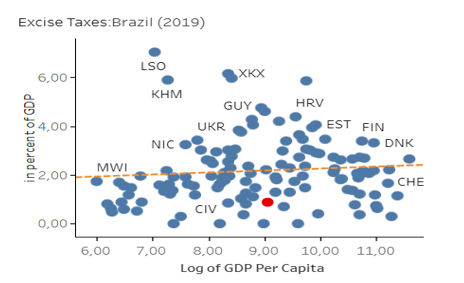

Convém notar, em primeiro lugar, que o Brasil arrecadou, em 2019, 0,9% do PIB com excise taxes, percentual bastante abaixo daquele arrecadado por outros países com nível de renda per capita semelhante (pouco mais de 2,0% do PIB, segundo aponta a figura abaixo, preparada a partir do Revenue Dashboard do Banco Mundial). No agregado da América Latina e Caribe, essa arrecadação equivaleu a 1,9% do PIB em 2019. O Brasil chegou a arrecadar cerca de 1,5% do PIB por ano com esses tributos ao longo da década de 2000, mas houve uma redução relevante dessas receitas na década passada.

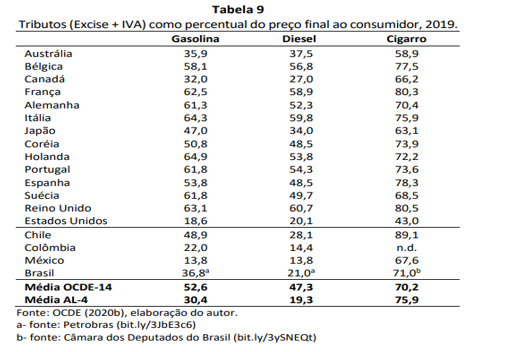

Como aponta a tabela abaixo, obtida em Carvalho Junior 2022, a tributação no Brasil sobre combustíveis de origem fóssil já era relativamente baixa em 2019 comparativamente à média de 14 países avançados da OCDE, tendo possivelmente se distanciado ainda mais para baixo em 2022, refletindo a redução de ICMS e PIS/Cofins sobre combustíveis introduzida às vésperas das eleições. Um eventual alinhamento de nossa taxação sobre tais produtos à média da OCDE poderia permitir alguma redução da alíquota-padrão de CBS+IBS (conquanto parte dessas receitas extras fossem canalizadas para desonerar o consumo como todo e não somente para viabilizar gastos adicionais associados à transição energética e à preservação/regeneração ambiental ou, ainda, para elevar o resultado primário do setor público).

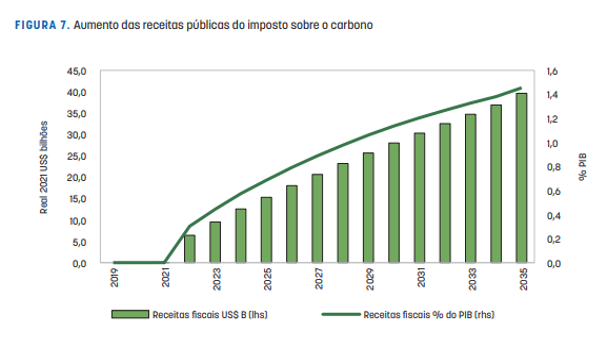

Nessa linha, o Banco Mundial estimou, em relatório recente, que a introdução de “um imposto relativamente modesto sobre o carbono poderia ser uma importante fonte de receitas para o Brasil na próxima década”. Começando com uma taxação equivalente a cerca de R$ 75 por tonelada de CO2 emitido e chegando a R$ 350 até 2030 (a preços de hoje), a instituição estimou que o Brasil poderia arrecadar cerca de 1,0% do PIB no final desta década, chegando a 1,4% em meados da próxima, como aponta a figura abaixo. A título de comparação, a arrecadação somada de IPI, PIS/Cofins, ICMS e ISS em 2022 correspondeu a 12,2% do PIB. Ainda que um carbon tax[8] atue como um incentivo a um menor consumo desses produtos e mesmo para a adoção de novas tecnologias (que aumentem a eficiência energética e/ou substituam o uso desses combustíveis), o fato é que a demanda por esses combustíveis de origem fóssil tende a ser relativamente inelástica a mudanças de preços no curto e médio prazo[9], gerando o potencial arrecadatório expressivo estimado pelo Banco Mundial (ao menos até meados da próxima década).

É interessante notar que um trabalho recente (Metcalf & Stock 2020) apontou, com base na experiência de países europeus ao longo de 30 anos, que a introdução de carbon taxes não gerou impacto negativo sobre o crescimento do PIB ou sobre o emprego. Na verdade, os autores identificaram impactos nulos ou até mesmo modestamente positivos sobre PIB e emprego (com esse resultado sendo possivelmente explicado pela utilização dessa receita extra da taxação de carbono para a redução de outros tributos).

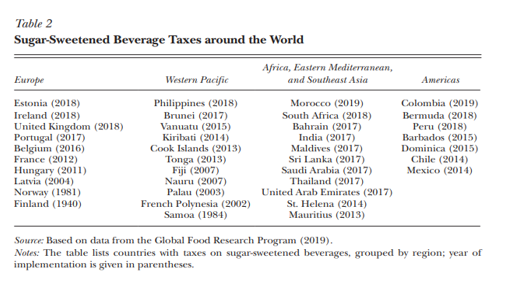

Ainda nessa discussão de excise taxes, é importante assinalar que cada vez mais países vêm tributando as bebidas açucaradas[10], como aponta a tabela abaixo, preparada por Allcott et al 2019. No caso dos EUA, não apresentados na tabela, já há várias localidades cobrando essa tributação adicional[11], também denominada na literatura como sin tax (imposto sobre o pecado).

Os autores citados no parágrafo anterior exploraram todos os aspectos conceituais e empíricos pertinentes a essa discussão. Eles apresentam um levantamento bastante extenso de estudos apontando que o consumo excessivo desses produtos de fato parece estar associado a uma série de internalidades negativas[12] para os consumidores (aumento significativo da probabilidade de várias enfermidades, tais como obesidade, diabetes do tipo 2 e doenças cardiovasculares). Tais internalidades negativas individuais, por sua vez, geram externalidades negativas para a sociedade como um todo em termos de custos mais elevados dos sistemas de saúde público e privado dos países, além de outros impactos fiscais e econômicos negativos (associados aos efeitos deletérios sobre o capital humano).

No caso brasileiro, o ideal seria que esses tipos de produtos não fossem excepcionalizados nas alíquotas reduzidas ou zeradas e que, além de sofrerem incidência da alíquota-padrão de CBS+IBS, também fossem tributados adicionalmente pelo Imposto Seletivo, já que isso, além de melhorar o bem-estar da sociedade no médio e longo prazo, também poderia gerar impacto fiscal favorável (redução dos gastos públicos com saúde gerados pelas consequências do consumo desses produtos e aumento da arrecadação com o sin tax).

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

[1] Podem emergir também algumas “externalidades positivas” tributárias: na China, a ampliação do modelo de IVA também elevou a conformidade na tributação corporativa (sobre lucros), como apontaram Liu & Zhao 2023.

[2] No cálculo mais abrangente de carga tributária efetiva sobre o consumo agregado também são consideradas a Cide, o IOF, o ITBI, o Imposto de Importação e algumas taxas.

[3] Os dados de Aluguel imputado estão disponíveis somente até 2020 (Contas Nacionais Anuais). Desse modo, estimei os valores para 2021 e 2022 levando em conta a evolução apontada pelas Contas Nacionais Trimestrais do Valor Adicionado do setor de Atividades Imobiliárias, já que o Aluguel Imputado corresponde a cerca de 80% do valor adicionado nominal desse setor. No caso do consumo de bens e serviços pela administração pública (excluindo gastos associados à Formação Bruta de Capital Fixo), utilizei os dados das Estatísticas Fiscais do Governo Geral do Tesouro Nacional, disponíveis entre 2010 e 2022, uma vez que eles já estão a preços de mercado (para o período anterior a 2010, utilizei os dados das próprias Contas Nacionais Anuais, de consumo intermediário a preços básicos, com algumas adaptações para se chegar aos valores a preços de mercado).

[4] A carga tributária total no Brasil foi majorada em cerca de 7,0 p.p. do PIB entre 1997 e 2005, com os impostos sobre consumo respondendo por cerca de 43% dessa alta (3,0 p.p.).

[5] Em 2010, o percentual de serviços no total do Consumo das Famílias (exclusive aluguel imputado) foi de 45,9%, percentual praticamente igual àquele observado em 2000 (46,3%). Em 2019 essa participação já era bem maior, de 49%.

[6] Em rigor, a alíquota neutra da média ponderada de CBS+IBS e IS deveria se situar mais próxima dos 26,1% médios observados em 2017-19, já que a carga efetiva sobre o consumo de 24,9% observada em 2022 embutiu uma desoneração relevante com motivações claramente eleitorais, que gerou uma deterioração do resultado primário estrutural do governo geral (governo federal mais governos regionais) da ordem de 1% do PIB potencial em bases anuais (com impacto pleno a partir de 2023, uma vez que algumas dessas desonerações foram implementadas em meados do ano passado).

[7] Segundo a Pesquisa Nacional de Saúde (PNS) mais recente realizada pelo IBGE, o percentual de obesos entre pessoas com mais de 20 anos de idade no Brasil passou de 12,2% em 2002/03 para 26,8% em 2019.

[8] A taxação sobre emissões de carbono poderia ser feita tanto em termos upstream (na produção) ou downstream (no consumo). Contudo, geralmente a combinação mais utilizada nos países envolve a adoção de regulação em termos upstream e taxação em termos downstream.

[9] O encarecimento dos combustíveis de origem fóssil e os novos padrões de emissões tendem a afetar mais rapidamente o fluxo de vendas de veículos novos, aumentando a participação dos modelos mais eficientes e eletrificados (híbridos e elétricos). Contudo, a demanda por combustíveis de origem fóssil ainda seguirá elevada por muitos anos, já que ela está associada sobretudo ao montante da frota (estoque) de veículos em circulação. Em números: o Sindipeças estimou que, no final de 2022, a frota circulante de automóveis, comerciais leves, caminhões e ônibus no Brasil era de 46,9 milhões de unidades, montante mais de 22 vezes maior do que os licenciamentos de autoveículos novos no ano passado (2,1 milhões).

[10] Refrigerantes, isotônicos, energéticos, sucos, bebidas lácteas, chás prontos, cafés prontos, dentre vários outros, excluindo bebidas diet ou light.

[11] Vale lembrar que nos EUA o modelo de tributação adotado é o de sales tax, cobrado no local da venda do produto. Trata-se de um dos poucos países que não optou pelo modelo de IVA (tributação sobre o valor adicionado a cada etapa produtiva).

[12] Em contraste com o conceito de externalidade, o conceito de internalidade não é muito difundido, mesmo dentre economistas. No caso das internalidades negativas, trata-se basicamente do fato de que um consumidor pode tomar decisões que prejudiquem ele mesmo ao longo do tempo, por uma série de razões (falta de conhecimento/informação; inconsistência intertemporal/problemas de autocontrole, dentre outros aspectos).

Deixar Comentário