É verdade que o ISS é o “imposto do futuro”? Análise de sua trajetória e base de cálculo em comparação ao ICMS

Há alguns meses o ministro da Economia, Paulo Guedes, defendeu a tese de deixar o ISS municipal fora da unificação de tributos prevista nas propostas de reforma tributária porque, nas palavras do vice-presidente da Frente Nacional de Prefeitos (FNP), Firmino Filho, o “ISS seria o imposto do futuro”, já que a dinâmica do setor de serviços seria superior ao restante da economia e, portanto, os municípios perderiam receita caso concordassem em abrir mão do ISS em troca de participação no futuro IVA (ou IBS).

Nesta breve análise, pretendemos demonstrar que a tese da FNP, endossada pelo ministro da Economia, é equivocada. Em primeiro lugar, porque não existe nada mais antiquado, do ponto de vista econômico, que um tributo cumulativo como o ISS, ainda mais quando tal tributo municipal coexiste (e divide a base de bens e serviços) com outro em nível estadual (o ICMS). Nenhum país avançado do mundo possui um modelo tributário com essas características; ao contrário, a maioria dos países da OCDE – todos, menos EUA – adotam impostos tipo IVA, tal qual proposto pelas PECs 45 e 110/2019.

Em segundo lugar, como demonstraremos com uma série de dados a seguir, também não é verdade que a manutenção do ISS (em comparação com a participação no novo IBS) seria mais vantajosa financeiramente para os municípios. E não é preciso sequer considerar os efeitos positivos (já abordados em outros trabalhos) que a reforma tributária teria sobre o crescimento econômico para desconstituir o mito de que o ISS tenderia a crescer mais do que o IBS no futuro.

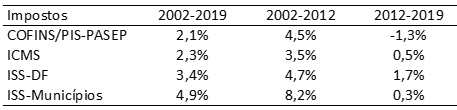

Na realidade, o ISS já não está crescendo mais do que o ICMS nos últimos anos, como se pode observar na tabela 1. Na década passada, o ISS cresceu mais do que o ICMS (e que o PIS/Cofins) em função de mudanças na legislação que ampliaram a lista de serviços sujeitas ao tributo municipal, mas esse foi um fenômeno temporário. Entre 2012 e 2019, a taxa média de crescimento do ISS está inclusive um pouco mais baixa do que a do ICMS e supera a do PIS/Cofins em decorrência de desonerações que ocorreram no período.

Tabela 1 - Taxa média anual de crescimento das receitas:

Fonte: elaborado a partir de dados da STN/RFB.

Mas o que explica isso se, como é sabido, o setor de serviços tem apresentado uma performance melhor que o restante da economia, inclusive no período 2014-2019? A resposta pode estar relacionada a ineficiências dos fiscos municipais e a um segundo problema: o ISS não incide sobre todos os serviços, e o subsetor que mais cresce – o de informação e comunicação – está numa espécie de “zona cinzenta”, visto que os serviços de telecomunicações estão sujeitos ao ICMS, e os de provimento de dados ao ISS.

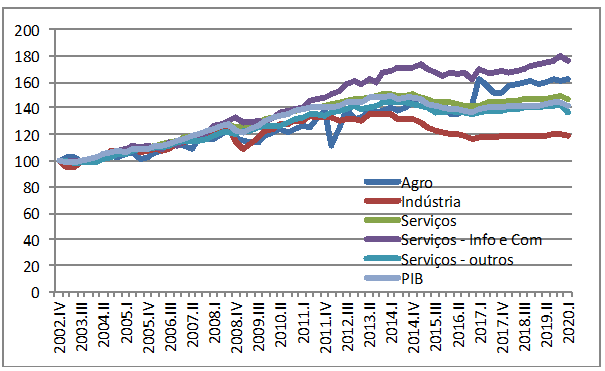

Vejamos o gráfico abaixo para tornar mais clara essa questão. Nele é possível verificar que, de fato, o valor adicionado dos serviços de informação e comunicação cresce no longo prazo mais do que todos os demais setores e que, ao contrário, o valor dos “outros serviços” tributados exclusivamente pelo ISS apresentam trajetória superior à indústria, mas ligeiramente abaixo da média da economia (PIB).

Gráfico 1 – Índice do valor adicionado por setor econômico (2002.IV = 100):

Fonte: IBGE

Então, é preciso analisar com mais detalhes o setor de informação e comunicação para saber se – e em que medida – os serviços tributados pelo ISS apresentam dinâmica superior àqueles tributados pelo ICMS. Além disso, é preciso lembrar que o valor adicionado não é o melhor indicador a ser comparado, uma vez que o ISS, diferentemente do ICMS, não incide apenas sobre o consumo final, mas também sobre o consumo intermediário (insumos), além dos investimentos.

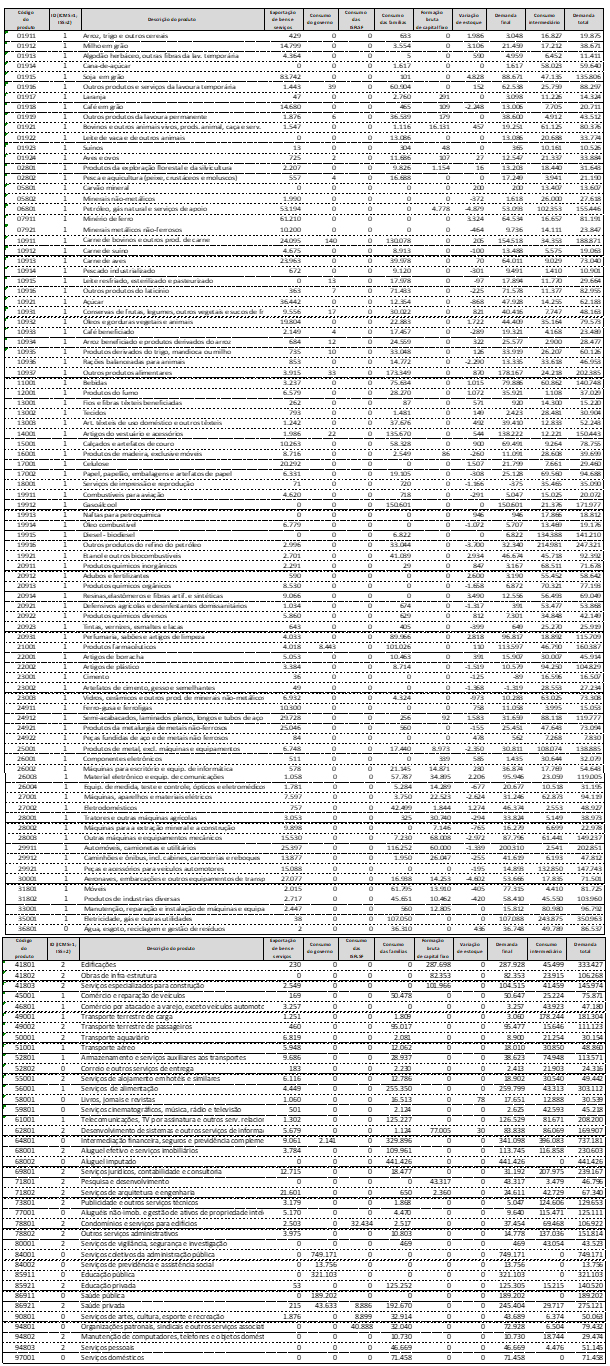

Então, para analisar com mais precisão o que ocorre com as bases tributáveis dos dois impostos, é preciso recorrer aos dados da Tabela de Recurso e Usos (TRU) do IBGE, que abre a demanda final e total para 128 atividades produtoras de bens e serviços entre 2010 e 2017. Ou seja, para cada uma dessas atividades o IBGE apura quanto foi utilizado para exportações e quanto foi utilizado para consumo interno, de famílias ou de governo, além dos valores de investimento e de consumo intermediário, de modo que se pode estimar a base de cálculo do ISS e do ICMS tanto pela seleção dos bens e serviços tributados quanto pela soma dos componentes que de fato integram essa base.

Por exemplo, a base de cálculo do ISS é formada pela demanda final (exceto exportações) de uma ampla lista de serviços (que não inclui telecomunicações, nem serviços domésticos, por exemplo), enquanto a base do ICMS é constituída apenas pelo consumo final dos demais serviços e pelos bens agrícolas e industrializados. Na tabela do apêndice deste texto, identificamos quais atividade estão sujeitos ao ICMS (ID=1), quais estão sujeitas ao ISS (ID=2) e quais não estão sujeitas a nenhum dos dois tributos (ID=0).

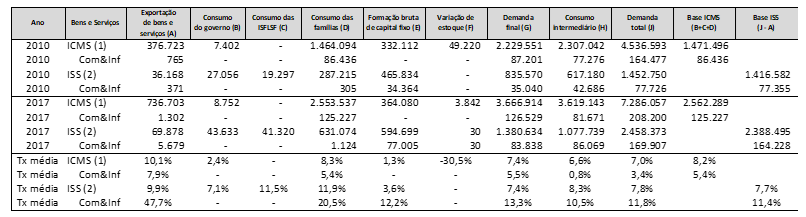

A partir dessas informações, estimou-se a base de cálculo do ISS e do ICMS (ou, na verdade, para ser mais preciso, do ICMS ideal caso ele tivesse uma sistemática perfeita de IVA/IBS, sem qualquer incidência sobre exportações e investimentos). Como se pode ver na tabela 2, o valor agregado da base tributável do ISS é bastante próxima do ICMS porque inclui o consumo intermediário e os investimentos (FBCF), embora a carga tributária do ISS (2,4%) seja, em média, bastante inferior a do ICMS (17,4% ou 15,2%, quando se inclui investimentos na base).

Tabela 2 – Agregação das atividades econômicas por base de incidência tributária:

O mais notável nesta tabela, porém, é que ela indica que a base tributável do ICMS cresceu em média, em valores nominais, mais do que a base tributável do ISS entre 2010 e 2017 (8,2% a.a. vs. 7,7% a.a.), apesar da maior expansão dos serviços de informação e comunicação relacionados ao ISS (11,4% vs. 5,4% do setor telecomunicações tributado pelo ICMS).

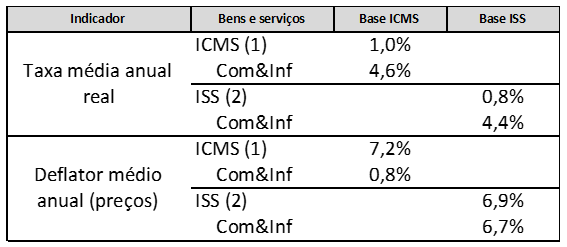

Até que ponto essa maior expansão dos serviços de informação tributados pelo ISS indicariam uma tendência estrutural? Para investigar essa questão, voltamos à Tabela de Recursos e Usos (TRU) do IBGE para, através da comparação entre os valores nominais e reais da demanda final (e total), obter o deflator implícito (índice médio de preços) dos distintos bens e serviços e, dessa forma, verificar o que explicaria a diferença de expansão entre os itens que compõem a base tributável do ICMS e do ISS.

A tabela 3 demonstra que, em termos reais, as taxas de expansão das bases do ICMS e do ISS são bastante parecidas, tanto no agregado quanto no setor de informações e comunicação. Dessa forma, o que explica o menor crescimento nominal dos serviços de telecomunicações tributados pelo ICMS são seus preços.

Tabela 3 – Crescimento real e deflator por base (2010-17)

Enquanto o preço dos bens e serviços de modo geral cresceu em torno de 7% ao ano entre 2010 e 2017, o preço dos serviços de telecomunicações cresceu apenas 0,8%. E tal fato pode estar relacionado tanto a fatores concorrenciais (a entrada em operação de serviços como o da Netflix, por exemplo, que concorrem com a TV por assinatura convencional), quanto a uma estratégia de planejamento tributário das empresas de telecomunicações, que na venda de pacotes (TV por assinatura, internet e telefonia) passaram embutir também serviços de provimento de dados tributados pelo ISS e a arbitrar artificialmente valores mais altos para esses serviços e menores para os tributados pelo ICMS.

Seja qual for o peso de cada um dos fatores hipotéticos apresentados como possível explicação para a discrepância entre os deflatores implícitos dos serviços de informação e comunicação, não parece seguro supor que ela persista indefinidamente. Além disso, é importante destacar que a perpetuação de uma “zona cinzenta” entre ICMS e ISS beneficia as grandes empresas do mundo digital e prejudica os fiscos subnacionais, inclusive os municípios, que têm direito a 25% da arrecadação de ICMS.

Mesmo considerando que os municípios estejam ganhando espaço na disputa jurídica pela tributação dos serviços de informação e comunicação e que este setor tenha uma tendência de maior crescimento no longo prazo, a baixa carga tributária do ISS (comparativamente ao ICMS ou ao futuro IBS) implica renúncia de receitas sob o modelo tributário atual. Isso porque os serviços de telecomunicações tributados pelo ICMS estão sujeitos a uma alíquota de 25% (dos quais 6,25% pertencem aos municípios, mais do que a alíquota máxima de 5% do ISS).

Por fim, é preciso lembrar que a receita de ISS (diferente do futuro IBS) é extremamente concentrada na esfera municipal. De acordo com os dados da Secretaria do Tesouro Nacional, 50 cidades com 11% da população brasileira concentravam 42% de toda receita de ISS em 2018, enquanto no outro extremo temos 4.828 municípios, com 50% da população, detendo apenas 13% da receita de ISS.

Com a mudança prevista na reforma tributária, nossas estimativas indicam que a participação desses municípios mais pobres no futuro IBS quase triplicaria (atingindo 36,2% do bolo) e a dos 50 municípios mais ricos cairia 2,4 vezes.

Portanto, por todos os dados e evidências apresentadas, é possível refutar a tese de que o ISS seja o imposto do futuro e que sua eventual incorporação a um IVA/IBS nacional seria prejudicial financeiramente aos municípios. Não só a imensa maioria dos municípios individualmente devem se beneficiar, como o país como um todo têm muito o que ganhar com a modernização do nosso sistema tributário e com a unificação dos distintos tributos que hoje incidem sobre a produção e o consumo.

Tabela 2 – Demanda total por atividade econômica (TRU) em R$ milhões (2017):

Fonte: IBGE

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário