Evolução e análise do resultado primário estrutural brasileiro em 1995-2018

Já escrevi sobre esse tema – resultado primário estrutural – em outras ocasiões para o blog do IBRE. O objetivo deste texto é o de apresentar uma atualização das estimativas desse indicador para a economia brasileira já contemplando o ano de 2018, além de “retropolar” a série desde 1995 (tipicamente os estudos iniciam a série desse indicador em 2002 ou depois). Com efeito, passa a ser possível realizar uma análise inédita da política fiscal brasileira no período pós Plano Real.

Antes de começar, contudo, é importante relembrar o significado exato deste conceito: o resultado primário estrutural é aquele que parte do resultado primário cheio (como divulgado), subtraindo fluxos de receitas e despesas atípicas (não-recorrências) e, por fim, descontando os efeitos estimados do ciclo econômico sobre as receitas e algumas despesas recorrentes.

Nesse contexto, o primeiro passo necessário para a estimação do resultado estrutural consiste na obtenção do chamado resultado primário não-recorrente. A figura a seguir apresenta essa estimativa para o período 1995-2018. Cumpre notar que, daqui em diante, caso não seja explicitado, o que estou considerando como “2018” na verdade se refere aos 12 meses encerrados em setembro de 2018 (última leitura conhecida dos resultados fiscais do setor público consolidado). Entre 1995 e 2001, esses dados englobam também os resultados primários da Petrobras e do Grupo Eletrobrás (o impacto no total do primário do setor público é pequeno, cerca de 0,1 p.p. do PIB em termos absolutos em 2002-2009, período para o qual há informações para as duas séries).

Há algumas divergências dentre os analistas sobre quais receitas e despesas deveriam ser consideradas não-recorrentes. Minha classificação mais recente é muito semelhante àquela proposta por Barros (2018) para o período 1997-2017, mas com algumas diferenças: i) eu também considero como despesas atípicas os créditos extraordinários, para os quais estão disponíveis informações somente a partir de 2005[1]; ii) também classifico como despesa atípica o chamado “auxílio à CDE”, que vigorou entre 2013 e 2014 (com alguns pagamentos ainda sendo realizados em 2015); iii) no caso dos programas de parcelamento de débitos tributários, considero como receita atípica somente o down payment realizado no momento da implementação, na medida em que as parcelas mensais “a perder de vista” passam a constituir receita recorrente (ainda que estejam sujeitas a eventual inadimplência); e iv) no final de 2016, considero um valor de R$ 16,2 bilhões como um pagamento atípico de restos a pagar (que somente aconteceu por conta da grande receita atípica associada ao programa de regularização de ativos de brasileiros mantidos no exterior). Para o biênio 1995-1996, eu considerei como não-recorrências somente as receitas com privatizações (obtidas em um Texto para Discussão do IPEA de 1999).

Há algumas divergências dentre os analistas sobre quais receitas e despesas deveriam ser consideradas não-recorrentes. Minha classificação mais recente é muito semelhante àquela proposta por Barros (2018) para o período 1997-2017, mas com algumas diferenças: i) eu também considero como despesas atípicas os créditos extraordinários, para os quais estão disponíveis informações somente a partir de 2005[1]; ii) também classifico como despesa atípica o chamado “auxílio à CDE”, que vigorou entre 2013 e 2014 (com alguns pagamentos ainda sendo realizados em 2015); iii) no caso dos programas de parcelamento de débitos tributários, considero como receita atípica somente o down payment realizado no momento da implementação, na medida em que as parcelas mensais “a perder de vista” passam a constituir receita recorrente (ainda que estejam sujeitas a eventual inadimplência); e iv) no final de 2016, considero um valor de R$ 16,2 bilhões como um pagamento atípico de restos a pagar (que somente aconteceu por conta da grande receita atípica associada ao programa de regularização de ativos de brasileiros mantidos no exterior). Para o biênio 1995-1996, eu considerei como não-recorrências somente as receitas com privatizações (obtidas em um Texto para Discussão do IPEA de 1999).

No acumulado de 1997 a 2017, estimo um impacto líquido dessas não-recorrências sobre o resultado primário de 9,3% do PIB, contra 12,1% de Barros (2018). Ou seja: não fossem esses efeitos, o primário cheio teria sido menor em 9,3% do PIB no acumulado desse período.

Como pode ser notado no gráfico acima, os períodos 1998-2002 e 2009-2018 são caracterizados por não-recorrências líquidas bastante expressivas, ajudando a elevar o resultado primário em quase 1 p.p. do PIB em boa parte dos anos contidos nesses dois subperíodos. No primeiro período, o grosso dessas atipicidades se deveu às receitas com privatizações/concessões. No segundo, há uma composição de vários fatores (programas de parcelamento de débitos tributários; programa de regularização de ativos de brasileiros no exterior; aportes/saques no Fundo Soberano Brasileiro; capitalização da Petrobras/cessão onerosa; receitas com algumas privatizações/concessões; dentre outras).

Olhando para o resultado primário recorrente (linha vermelha no gráfico acima), é interessante notar que ele estava situado em cerca de -1,0% do PIB ao ano em 1997-1998, tendo se elevado para algo mais próximo dos +2,5% do PIB entre 1999 e 2002 e para mais perto dos +3,5% do produto em 2003-2008. Desde então ele passou a recuar, adentrando terreno negativo em 2014 e atingindo pouco menos de -3% do PIB em 2016. Houve uma melhoria em 2017-2018, de modo que ele deverá fechar este ano de 2018 em torno de -2,3% do PIB.

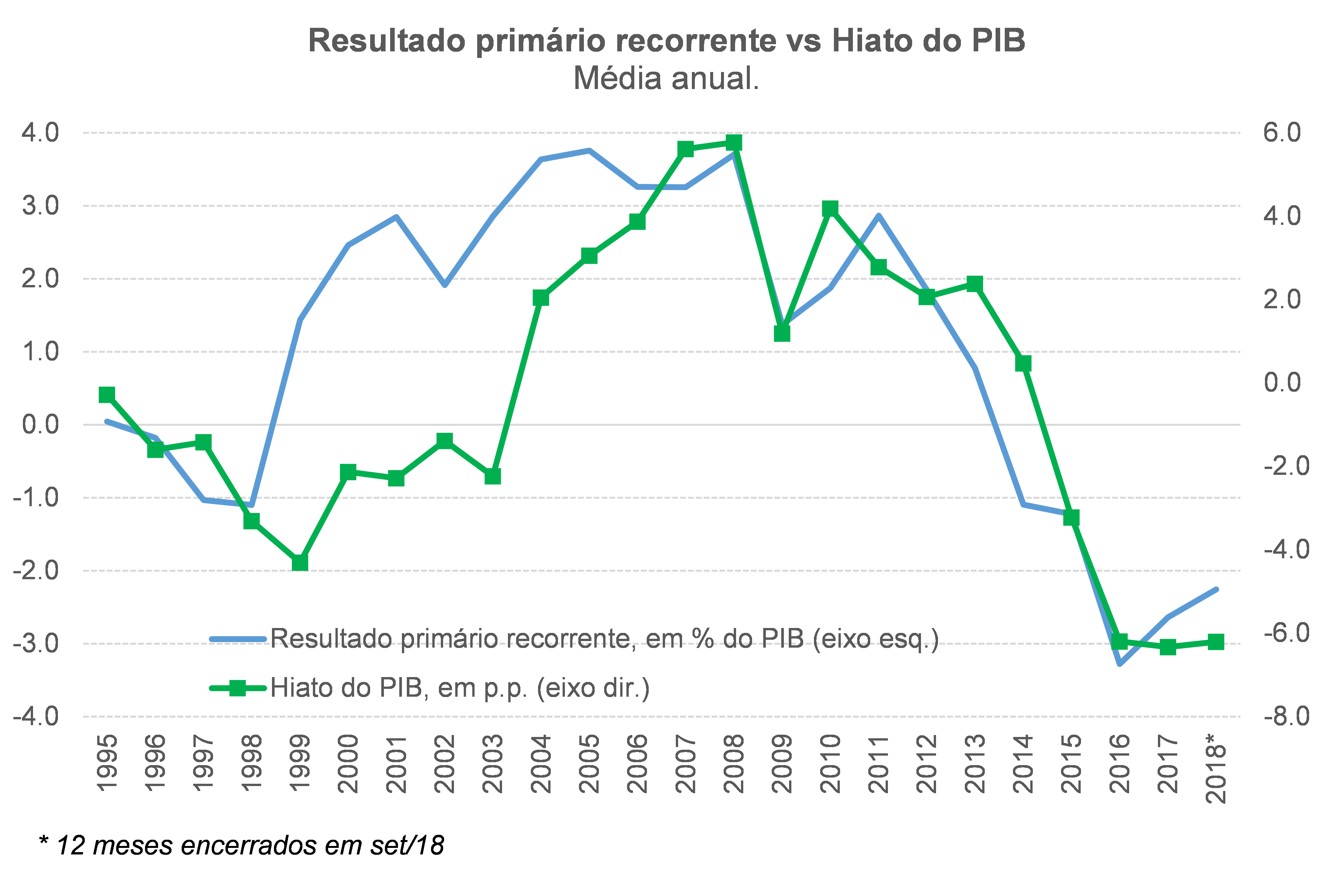

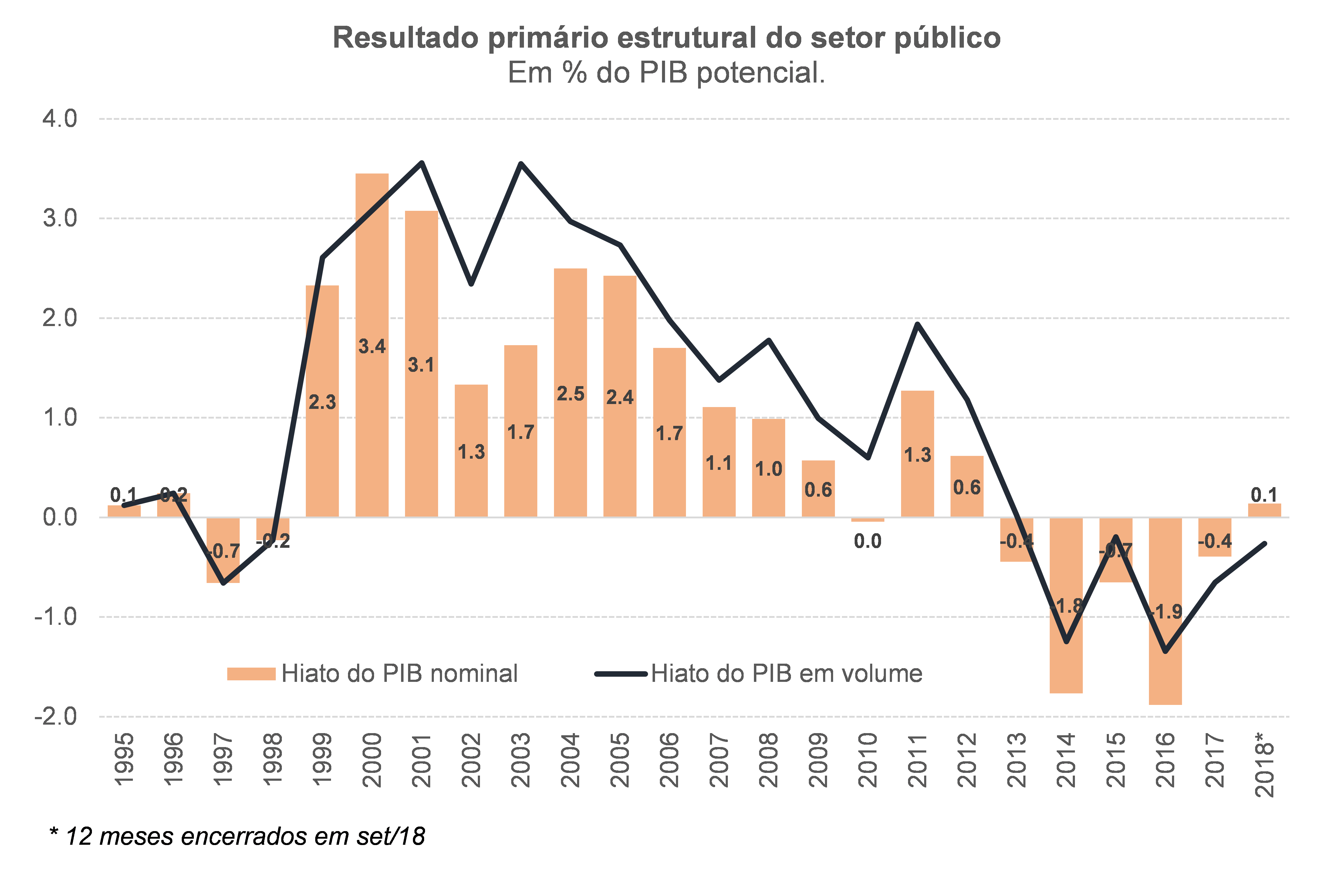

Esses movimentos do primário recorrente são todos explicados por decisões de política econômica e/ou por fatores mais institucionais/estruturais (demografia, regras previdenciárias etc.)? Não necessariamente, sobretudo aqueles em frequência mais alta. Daí a necessidade de se descontar também os efeitos estimados do ciclo econômico: a figura abaixo aponta a existência de uma correlação positiva e bastante elevada entre o resultado primário recorrente, em % do PIB, e o hiato do produto (+74% em 1995-2018; ignorando o período 1999-2004, em que houve expressivo aumento da carga tributária recorrente, essa correlação vai a +94%).

Sim, chegamos ao famigerado hiato do produto, mais uma vez. Há inúmeras estimativas de hiato – que é uma variável não-observável, por depender da estimativa do PIB potencial – e aquela apresentada na figura acima é minha estimativa mais recente.

Sim, chegamos ao famigerado hiato do produto, mais uma vez. Há inúmeras estimativas de hiato – que é uma variável não-observável, por depender da estimativa do PIB potencial – e aquela apresentada na figura acima é minha estimativa mais recente.

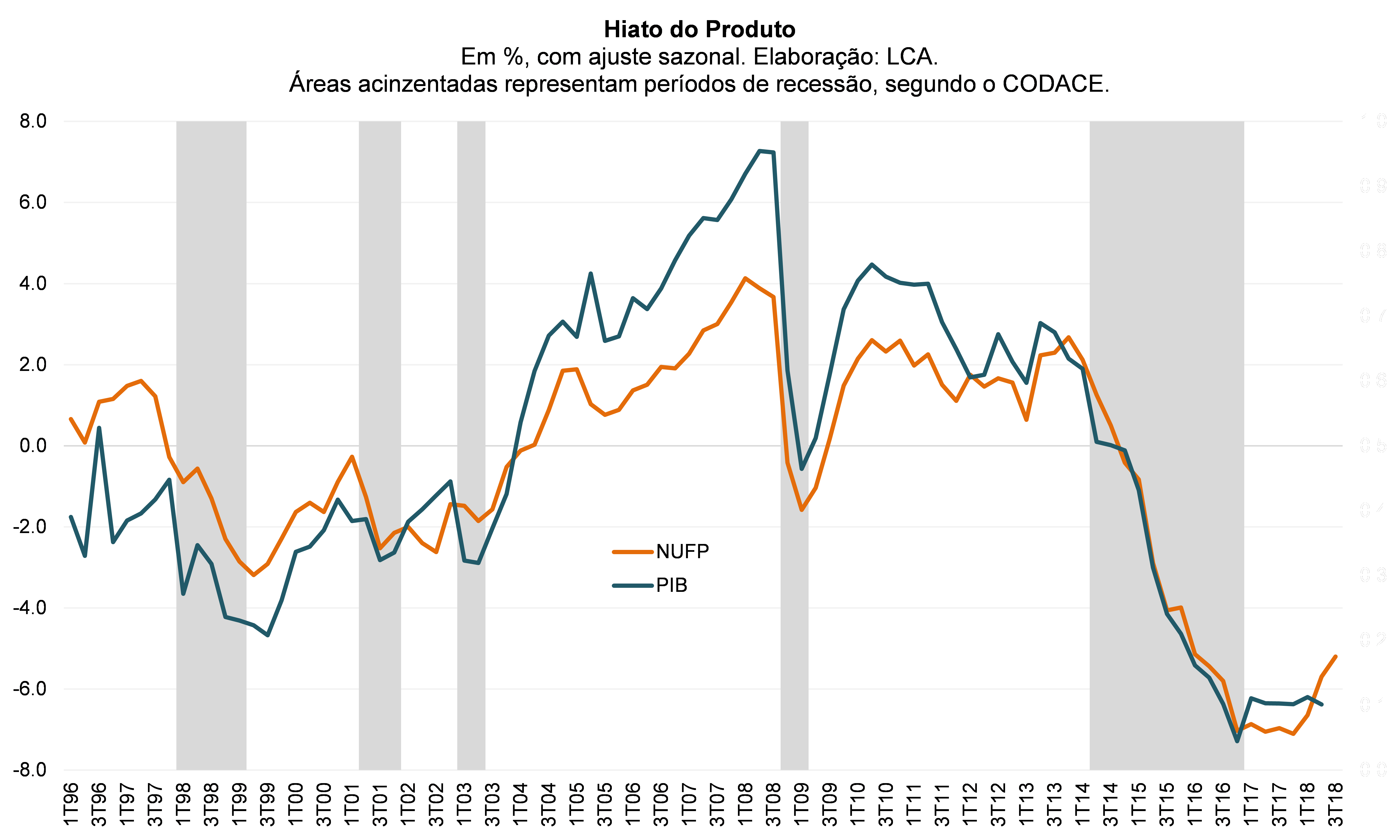

Em defesa de minha estimativa, que também já foi detalhada em outros posts neste blog (aqui, aqui, aqui e aqui), tenho os seguintes argumentos: i) não faço como muitos analistas, que ainda utilizam estimativas de hiato baseadas no altamente problemático filtro HP (a chamada metodologia Areosa nada mais é do que um HP multivariado com algumas restrições adicionais "heroicas", como a de que a PTF efetiva é igual à PTF tendencial em cada momento do tempo); ii) minhas estimativas são muito semelhantes àquelas da IFI/Senado, na medida em que ambos buscamos reproduzir a abordagem mais recente da Comissão Europeia (desenvolvida justamente para superar os vários problemas das estimativas muito dependentes de filtros econométricos, que geravam fortes revisões, até mesmo de sinal, nos resultados fiscais estruturais); iii) como já apresentei antes neste blog (links acima), minha estimativa do hiato, quando colocada em uma Curva de Phillips para o IPCA Livres ex-alimentação no domicílio, mostrou-se capaz de explicar com bastante acurácia a dinâmica da inflação brasileira em 2014-2018 em uma projeção fora da amostra (algo que outras medidas, HP e Areosa, não tiveram muito êxito); e iv) uma outra medida de hiato estimada por mim, que não depende da informação do PIB efetivo, e sim apenas de medidas observáveis de ociosidade da economia (NUCI e taxa de desemprego), é bastante correlacionada com minha estimativa de hiato do PIB (justiça seja feita: ambas dependem das mesmas estimativas de NAICU e NAIRU, bem como dos mesmos pesos dos fatores trabalho e capital na função de produção).

Passemos agora ao resultado fiscal estrutural. Há vários métodos para estimá-lo (ver este ótimo manual do FMI para maiores detalhes), mas, no fundo, a conta é muito simples, caso se disponha de alguns indicadores e parâmetros-chave: i) a série histórica do hiato do produto; ii) a elasticidade-PIB da arrecadação recorrente; e iii) a série histórica da carga tributária recorrente. Com esses parâmetros/indicadores e alguma álgebra, é possível estimar o impacto do ciclo econômico no resultado primário recorrente e, por diferença, chegar ao resultado estrutural. Isso vale, obviamente, para uma estimativa do resultado fiscal estrutural agregada (setor público como um todo). Ademais, ignora o fato de que algumas despesas (como o seguro-desemprego) também podem ser impactadas pelo ciclo econômico.

Embora eu tenha desenvolvido há algum tempo um arcabouço bastante desagregado para realizar essas estimativas em bases trimestrais (ajustando, inclusive, algumas despesas), resolvi, neste post, utilizar essa abordagem algo mais simplificada. Isso porque ela permite esticar a série histórica do resultado fiscal estrutural desde 1995 (minha estimativa desagregada se inicia apenas em 2005, justamente por ter sido o ano que marcou o término de duas grandes rodadas de aumento da carga tributária brasileira – isto é, mudanças de bases de incidência, elevação de alíquotas e criação de novos tributos)[2]. Ademais, os resultados fiscais acima da linha para os governos regionais são conhecidos com alguma defasagem (os dados ainda estão parados no 2º trimestre de 2018).

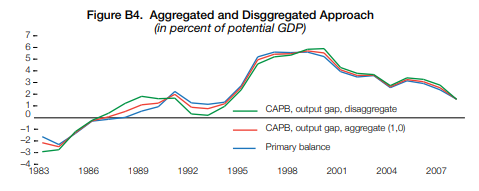

Como irei mostrar logo mais, os resultados obtidos por essa abordagem mais simplificada são muito semelhantes àqueles gerados por estimativas mais detalhadas. O próprio FMI, no manual supracitado, aponta isso (ver figura abaixo). Contudo, os exercícios econométricos mais detalhados ainda são necessários, sobretudo para ser ter uma estimativa confiável da elasticidade-PIB da arrecadação recorrente (e também de parte da despesa).

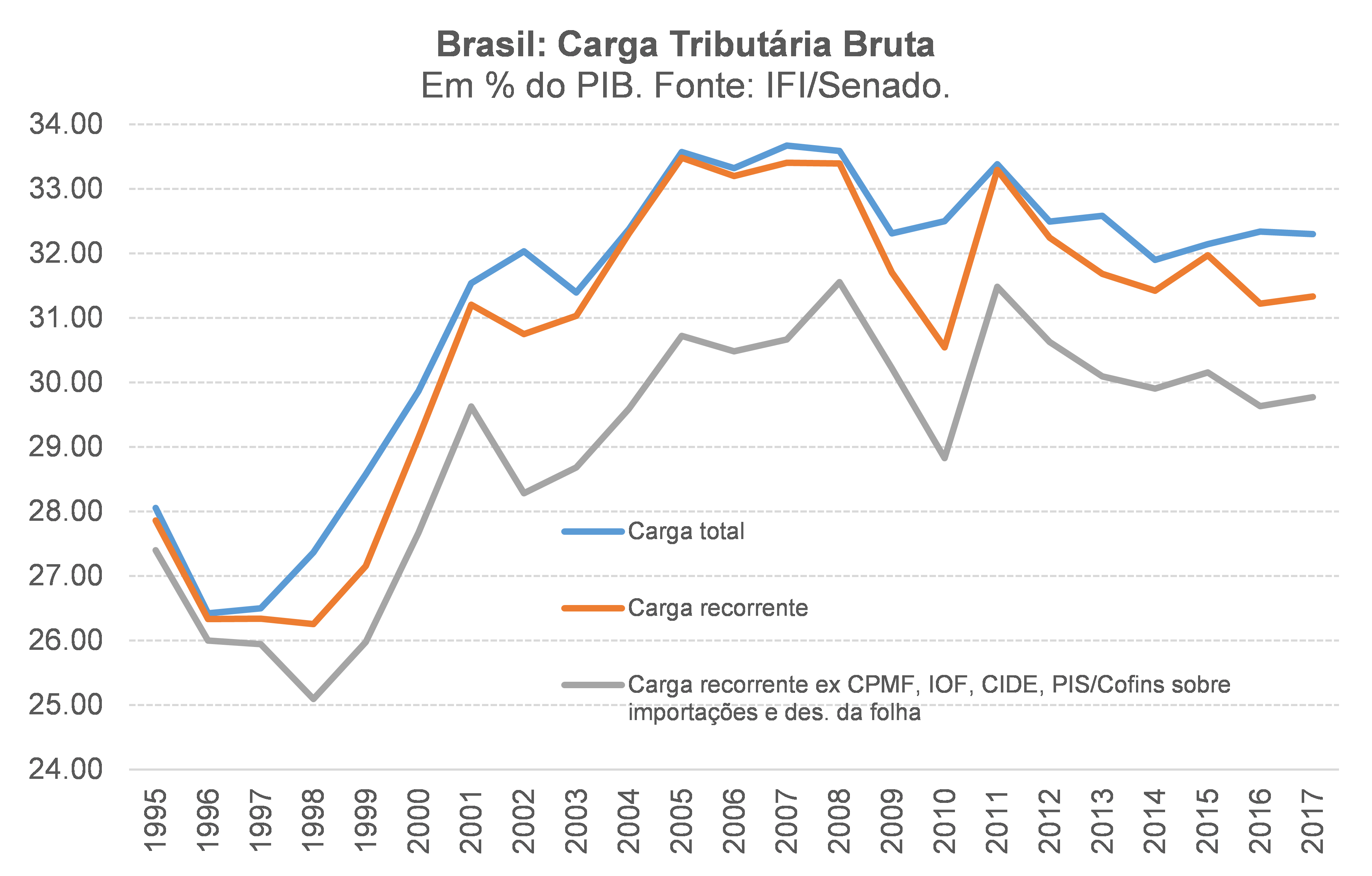

Já apresentei, acima, a estimativa do hiato. O gráfico abaixo apresenta a evolução da carga tributária total, da carga recorrente e da carga recorrente feitos alguns ajustes adicionais (exclusão da arrecadação dos principais tributos que foram criados/majorados/alterados no período 1995-2018, como é o caso da CPMF, IOF, CIDE e PIS/Cofins sobre importações, além do acréscimo dos impactos estimados da desoneração da folha instituída a partir de 2011[3]). Esta última informação será útil no passo que apresentarei a seguir, a estimação da elasticidade-PIB da arrecadação recorrente.

Já apresentei, acima, a estimativa do hiato. O gráfico abaixo apresenta a evolução da carga tributária total, da carga recorrente e da carga recorrente feitos alguns ajustes adicionais (exclusão da arrecadação dos principais tributos que foram criados/majorados/alterados no período 1995-2018, como é o caso da CPMF, IOF, CIDE e PIS/Cofins sobre importações, além do acréscimo dos impactos estimados da desoneração da folha instituída a partir de 2011[3]). Esta última informação será útil no passo que apresentarei a seguir, a estimação da elasticidade-PIB da arrecadação recorrente.

No caso da elasticidade-PIB da arrecadação recorrente, sua estimação é algo mais complexa. Como já mostrei em outros posts, essa elasticidade “pura” (isto é, estimada a partir somente a partir dessas duas variáveis, sem controles adicionais) pode oscilar bastante, por conta de movimentos estruturais e cíclicos da taxa de formalização, da composição do PIB (potencializada por cargas setoriais bastante distintas no caso brasileiro) e de outros fatores (evolução dos termos de troca, dos preços dos ativos etc.).

No caso da elasticidade-PIB da arrecadação recorrente, sua estimação é algo mais complexa. Como já mostrei em outros posts, essa elasticidade “pura” (isto é, estimada a partir somente a partir dessas duas variáveis, sem controles adicionais) pode oscilar bastante, por conta de movimentos estruturais e cíclicos da taxa de formalização, da composição do PIB (potencializada por cargas setoriais bastante distintas no caso brasileiro) e de outros fatores (evolução dos termos de troca, dos preços dos ativos etc.).

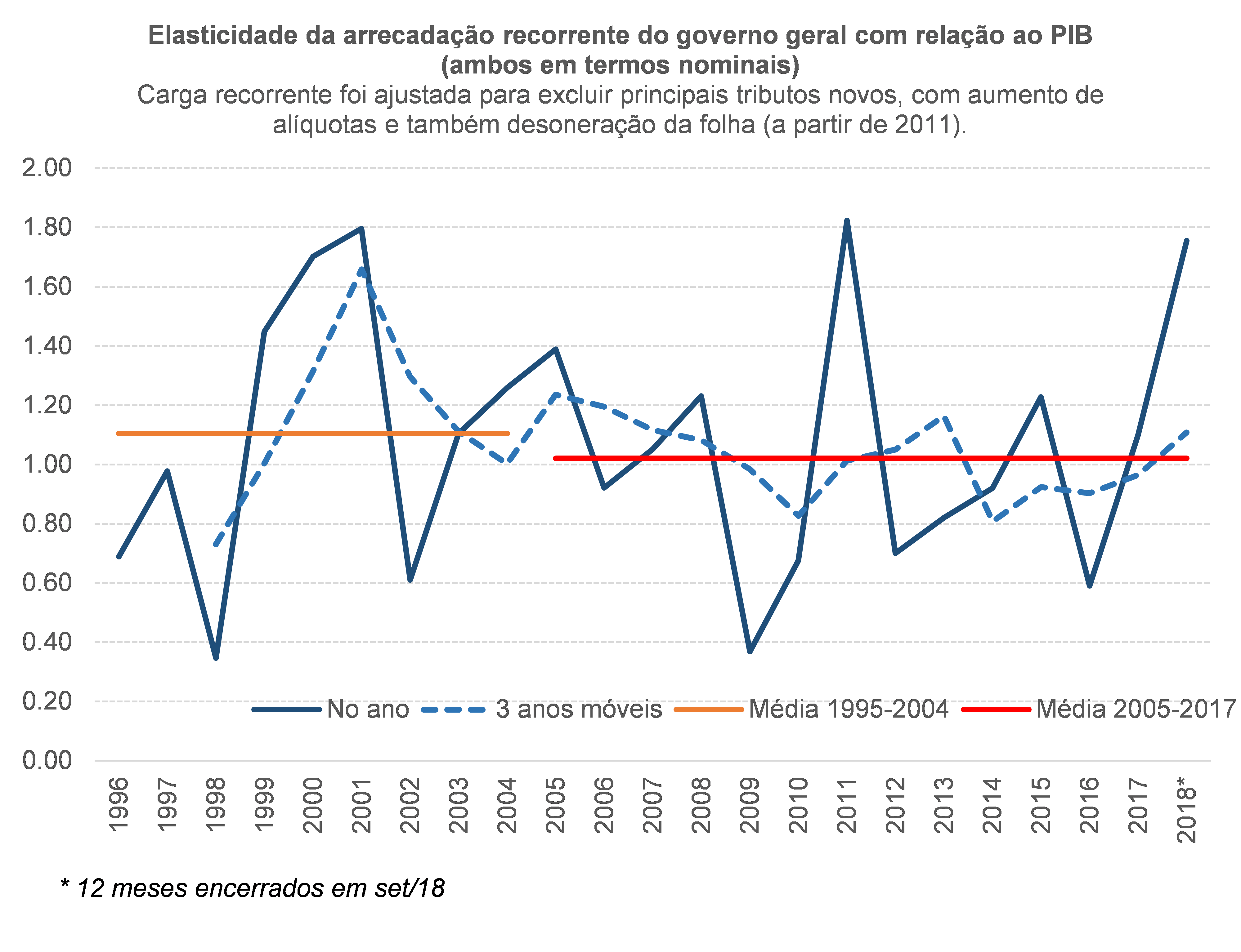

Meus modelos mais desagregados sugerem que, quando esses controles são feitos, a elasticidade da arrecadação recorrente nominal com relação ao PIB nominal está em torno de 1,00. O gráfico abaixo reforça essa impressão, ao apresentar a elasticidade-PIB da arrecadação recorrente ajustada, ano a ano (sempre com variações nominais de ambos).

Entre 1995 e 2004 a elasticidade se situou em torno de +1,1 (denotando, dentre outras coisas, que meu tax correction é imperfeito) e, desde 2005, oscilou em torno de +1,0, em média. Na média dos últimos 3 anos (2015-2017) essa elasticidade foi de +0,96 (saltando a +1,11 quando contemplo o período 2016-2018). Não custa lembrar que, ano a ano, ela pode oscilar (e bastante) por conta de diversos fatores que afetam os valores nominais das bases de incidência (neste ano de 2018, por exemplo, a arrecadação de royalties e participações especiais com o petróleo está crescendo mais de 60% por conta da alta internacional da commodity e da depreciação do R$/US$, jogando a elasticidade-PIB não-condicional para cima).

Entre 1995 e 2004 a elasticidade se situou em torno de +1,1 (denotando, dentre outras coisas, que meu tax correction é imperfeito) e, desde 2005, oscilou em torno de +1,0, em média. Na média dos últimos 3 anos (2015-2017) essa elasticidade foi de +0,96 (saltando a +1,11 quando contemplo o período 2016-2018). Não custa lembrar que, ano a ano, ela pode oscilar (e bastante) por conta de diversos fatores que afetam os valores nominais das bases de incidência (neste ano de 2018, por exemplo, a arrecadação de royalties e participações especiais com o petróleo está crescendo mais de 60% por conta da alta internacional da commodity e da depreciação do R$/US$, jogando a elasticidade-PIB não-condicional para cima).

Desse modo, parece ser bastante razoável adotar uma elasticidade unitária da arrecadação recorrente com relação ao PIB nominal (como usualmente é feito para boa parte dos países). É o que farei nos exercícios de resultado fiscal estrutural que irei apresentar a seguir. Ademais, vou ignorar nos exercícios os efeitos do ciclo econômico sobre parte das despesas (estimo, com os modelos mais desagregados, que o hiato negativo pressionou para cima a despesa com o seguro-desemprego em 0,1 p.p. do PIB em 2016 e em 0,2 p.p. em 2017).

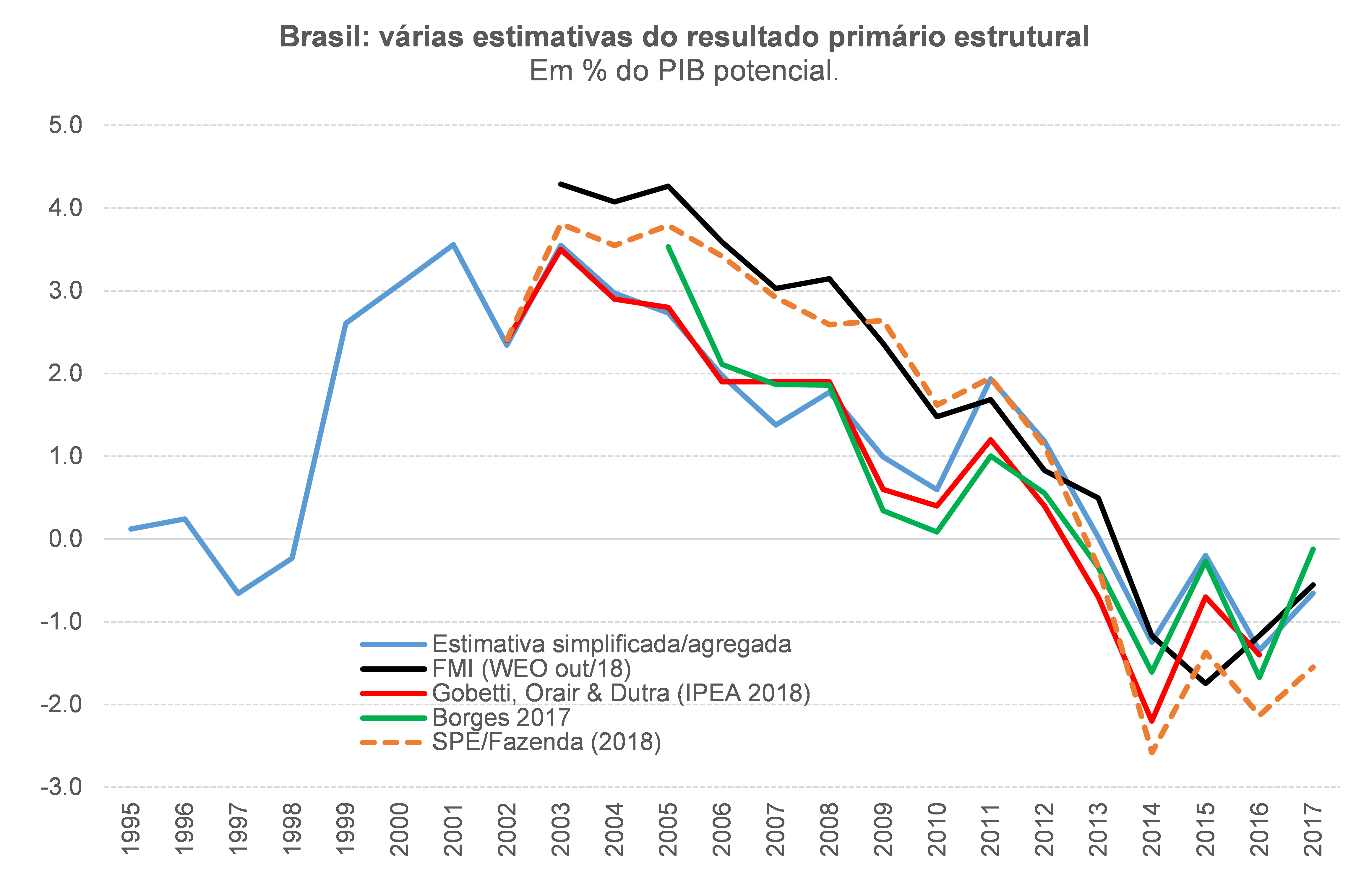

Antes de analisar os resultados, apresento, abaixo, uma comparação de estimativas distintas do resultado estrutural brasileiro (incluindo a estimativa que já apresentei antes no blog do IBRE, realizada a partir de um conjunto de modelos, em que estimo as elasticidades para diferentes níveis de governo, levando em conta explicitamente fatores como taxa de formalização, composição do PIB, mudanças de alíquotas de alguns tributos, além de ajustar também a despesa com seguro-desemprego, dentre outros aspectos).

Notem que minha estimativa mais simplificada e agregada (linha azul) é muito semelhante às demais estimativas no período comum entre elas (2002 em diante). No caso dos números do FMI (linha preta), a divergência no período 2003-2010 provavelmente se explica por uma combinação de fatores (o hiato estimado pelo FMI se assemelha bastante àquele sugerido pelo filtro HP e, aparentemente, o Fundo somente desconta os efeitos do ciclo econômico, não ajustando a série do primário cheio pelas não-recorrências).

Notem que minha estimativa mais simplificada e agregada (linha azul) é muito semelhante às demais estimativas no período comum entre elas (2002 em diante). No caso dos números do FMI (linha preta), a divergência no período 2003-2010 provavelmente se explica por uma combinação de fatores (o hiato estimado pelo FMI se assemelha bastante àquele sugerido pelo filtro HP e, aparentemente, o Fundo somente desconta os efeitos do ciclo econômico, não ajustando a série do primário cheio pelas não-recorrências).

Na ponta – isto é, nos últimos anos – a maior divergência está no resultado estrutural estimado pela SPE/Fazenda, que não mostra muita melhora desde 2014. Neste caso, é fácil encontrar a razão da divergência: a SPE estima um hiato do produto a partir do filtro HP univariado e ele aponta um hiato médio de cerca de -2,5% em 2017 (contra algo em torno de -6% nas minhas estimativas e da IFI/Senado e em torno de -4% na estimativa do IPEA).

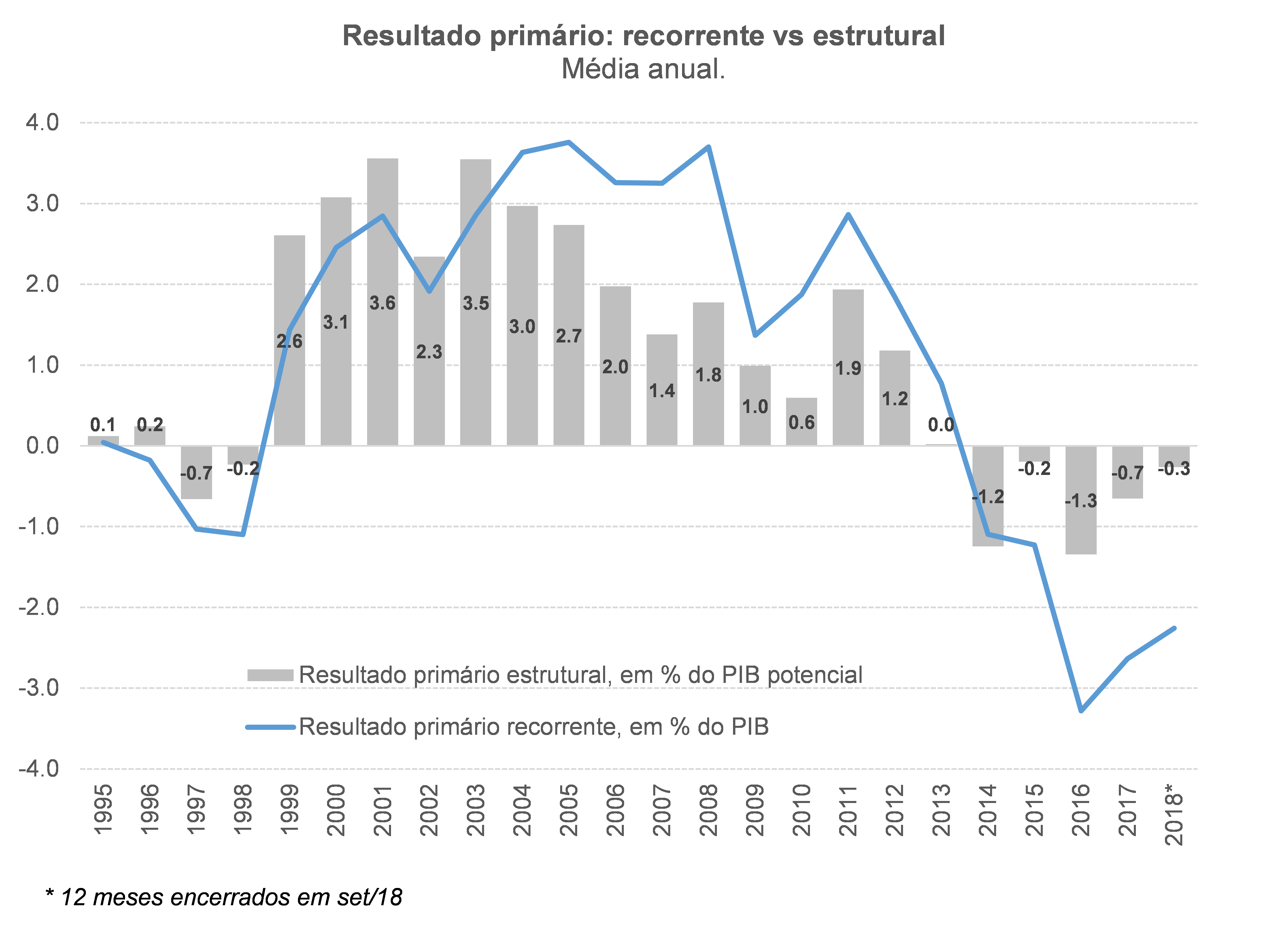

O gráfico a seguir compara o resultado primário recorrente com o resultado estrutural. A diferença entre eles reflete o impacto estimado do ciclo econômico.

Como pode ser notado, o ciclo econômico desfavorável está subtraindo, neste ano de 2018 (e desde 2016), cerca de 2 p.p. do resultado primário recorrente[4]. Ademais, fica evidente que já houve uma consolidação fiscal estrutural de cerca de 1 p.p. desde 2014-2016 e que nosso déficit estrutural já está se aproximando de zero – ele precisa chegar a algo entre +1,5% a +2,0% no médio prazo para restaurar a solvência intertemporal de nosso endividamento (admitindo uma Selic real neutra de 4% a.a., um crescimento potencial do PIB de 2% e um diferencial de “equilíbrio” entre o deflator do PIB e o IPCA de +0,7 p.p.[5]).

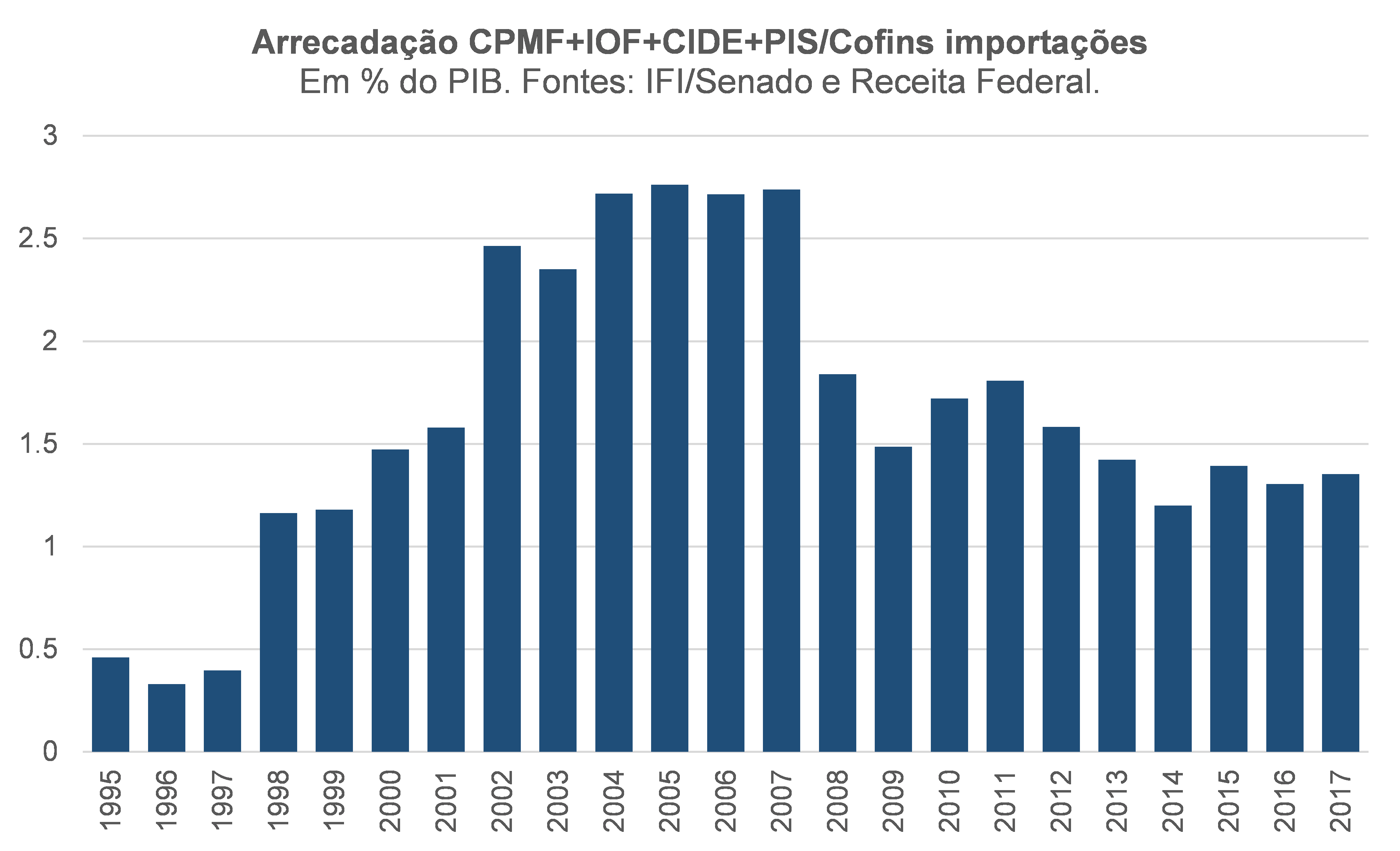

Ainda com base no gráfico acima, nota-se que houve uma expressiva consolidação fiscal brasileira a partir de 1999, que perdurou até 2005 – não coincidentemente, esse foi o período no qual o Brasil tinha metas fiscais estabelecidas pelo FMI, no âmbito de um acordo fechado em 1999 logo após o abandono do regime de câmbio semifixo. Quase todo o ajuste de 1999 em diante se assentou na criação de novos tributos e/ou aumentos de bases de incidências e alíquotas (sobretudo a CPMF e a CIDE, dentre outros – ver figura abaixo). As receitas com IOF também estão incluídas no gráfico abaixo na medida em que, após a extinção da CPMF, o governo tentou compensar a perda de arrecadação elevando a alíquota desse tributo em 0,38% (mas, como a base de incidência de ambos é bem diferente – transações financeiras em um caso, operações de crédito e algumas outras transações no outro – o efeito líquido da perda da CPMF ainda foi expressivo, da ordem de -1 p.p. do PIB de arrecadação recorrente, ao ano).

No final de 2005, o governo antecipou em cerca de dois anos a quitação da dívida junto ao FMI (reflexo da forte acumulação de reservas internacionais que teve início alguns anos antes). E, logo em seguida, houve uma mudança, para baixo, do nível médio do primário estrutural em 2006-2012, boa parte dela refletindo a perda líquida de 1 p.p. do PIB de carga tributária após a extinção da CPMF pelo Congresso (e a contragosto do Executivo), no final de 2007. Houve também um aumento médio de cerca de 0,4 p.p. do PIB ao ano em 2006-2012 vs 1999-2005 nos investimentos públicos, o que também contribuiu para reduzir o primário no segundo período.

No final de 2005, o governo antecipou em cerca de dois anos a quitação da dívida junto ao FMI (reflexo da forte acumulação de reservas internacionais que teve início alguns anos antes). E, logo em seguida, houve uma mudança, para baixo, do nível médio do primário estrutural em 2006-2012, boa parte dela refletindo a perda líquida de 1 p.p. do PIB de carga tributária após a extinção da CPMF pelo Congresso (e a contragosto do Executivo), no final de 2007. Houve também um aumento médio de cerca de 0,4 p.p. do PIB ao ano em 2006-2012 vs 1999-2005 nos investimentos públicos, o que também contribuiu para reduzir o primário no segundo período.

Ainda assim, o primário estrutural médio em 2006-2012, de cerca de +1,5% do PIB ao ano, ainda se manteve em terreno positivo e em patamar compatível com uma trajetória sustentável da dívida (que era de 54% do PIB no final de 2012, em termos brutos). Foi em 2013-2014 que o primário estrutural afundou – não coincidentemente, um período eleitoral (notem que, nas eleições de 2002, 2006 e 2010 houve uma queda média de 0,8 p.p. do primário estrutural no ano da eleição em relação ao período imediatamente anterior). Mas, em 2013-14, esse impulso fiscal “eleitoreiro” foi de cerca de 2,5 p.p. (negativo da variação do primário estrutural sobre 2012).

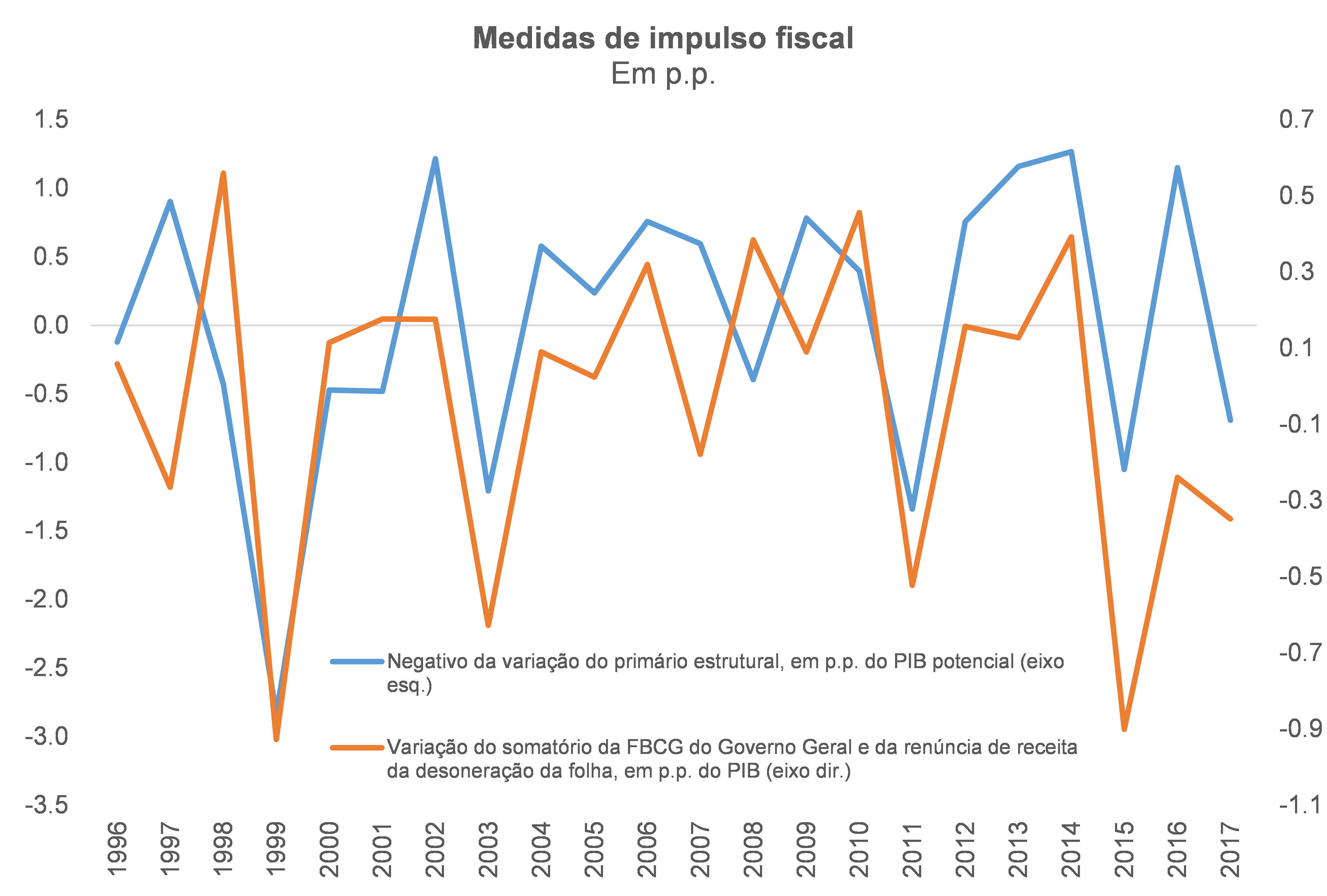

Já que estou falando de impulso fiscal – muitas vezes medido pela variação do resultado primário estrutural –, o gráfico abaixo compara a estimativa de impulso derivada do primário estrutural apontado acima com uma outra medida alternativa de impulso: a variação, em p.p. do PIB, do somatório de despesas mais discricionárias (investimentos) com os impactos da política de desoneração da folha instituída pelo governo federal de 2011 em diante (um gasto tributário). Como pode ser notado, há uma correlação positiva e razoavelmente elevada entre as duas medidas, de cerca de +62%. É bastante evidente um ciclo político-eleitoral nesses indicadores.

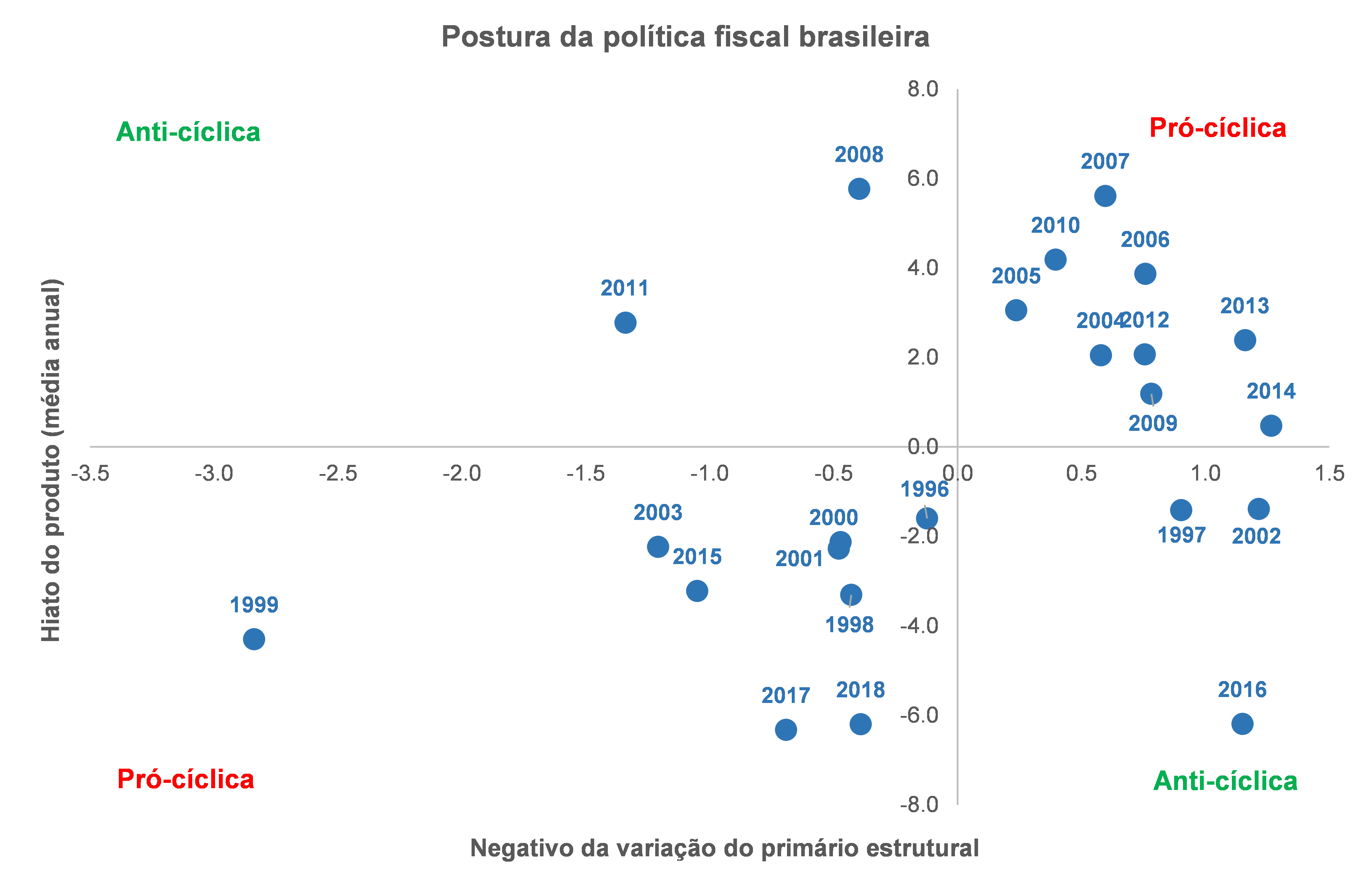

No mais, a figura abaixo compara essa medida de impulso fiscal (variação do resultado primário estrutural) com a estimativa do hiato do produto, possibilitando avaliar a postura da política fiscal em relação ao ciclo econômico (pró-cíclica ou anti-cíclica). Uma política anti-cíclica deve combinar valores positivos de um indicador (hiato ou impulso fiscal) com negativos do outro. Sinais iguais nesses dois indicadores sugerem uma postura pró-cíclica. Nos 23 anos apresentados na figura (1996 a 2018), em somente 5 deles, ou 21,7% do total, a postura de nossa política fiscal foi anti-cíclica (1997, 2002, 2008, 2011 e 2016). Esse é, sem sombra de dúvida, um dos principais problemas de nossa economia (e de boa parte dos países latino-americanos e emergentes). O teto de gastos, sozinho, ajuda a minorar isso, mas somente sua combinação com uma meta de resultado fiscal estrutural tornaria nossa política fiscal de fato anti-cíclica em todos os estágios do ciclo econômico (como acontece com o Chile desde 2001).

Por fim, dois adendos.

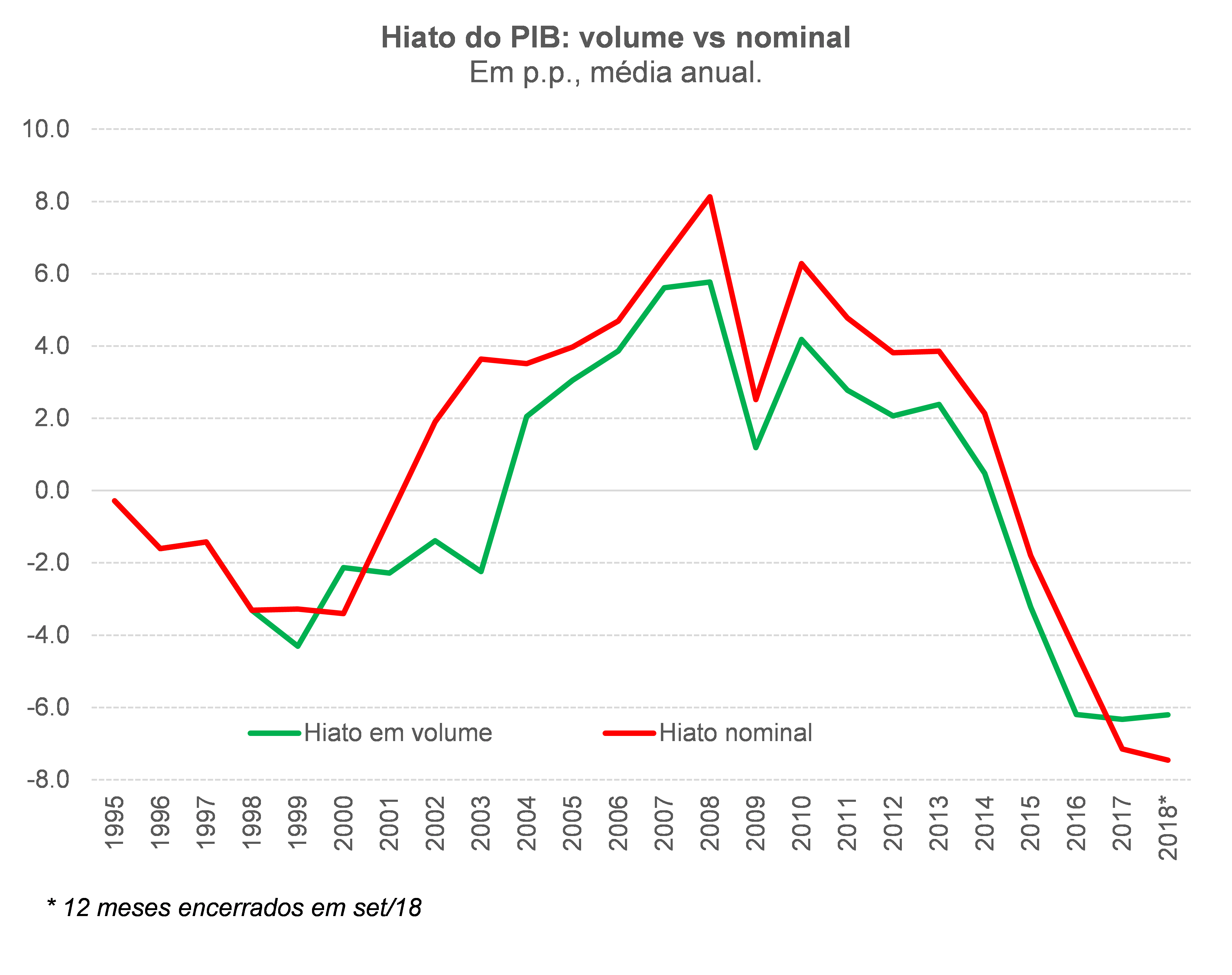

Em primeiro lugar, geralmente o ajuste do primário recorrente pelo ciclo econômico leva em conta apenas o hiato do produto real (em volume). No entanto, como boa parte da tributação brasileira tem incidência do tipo ad valorem (isto é, alíquotas percentuais aplicadas a valores nominais), a evolução dos preços/salários nominais também acaba sendo um elemento importante no cômputo do resultado estrutural. Alguns analistas realizam ajustes específicos para preços de algumas commodities e para preços de ativos (como imóveis e ações). Mas isso envolve ter uma estimativa do que seria um preço de “equilíbrio” (como o petróleo, por exemplo).

Nesse contexto, optei por um caminho mais simples, mas com uma racionalidade econômica: combinei a estimativa do hiato “real” com o desvio da variação do deflator do PIB em relação ao centro da meta de inflação, de 1999 em diante (ano a partir do qual o Brasil passou a seguir um sistema de metas de inflação), chegando a um hiato do PIB nominal. Antes disso, para 1995-1998, considerei esse desvio como nulo. Contudo, a meta é definida em termos do IPCA, um índice de preços que vale apenas para o Consumo das Famílias no PIB. Ademais, há uma divergência sistemática entre o deflator do Consumo das Famílias e o IPCA, mesmo compatibilizando suas cestas (como apontei em um post recente sobre o enigma do deflator do PIB brasileiro).

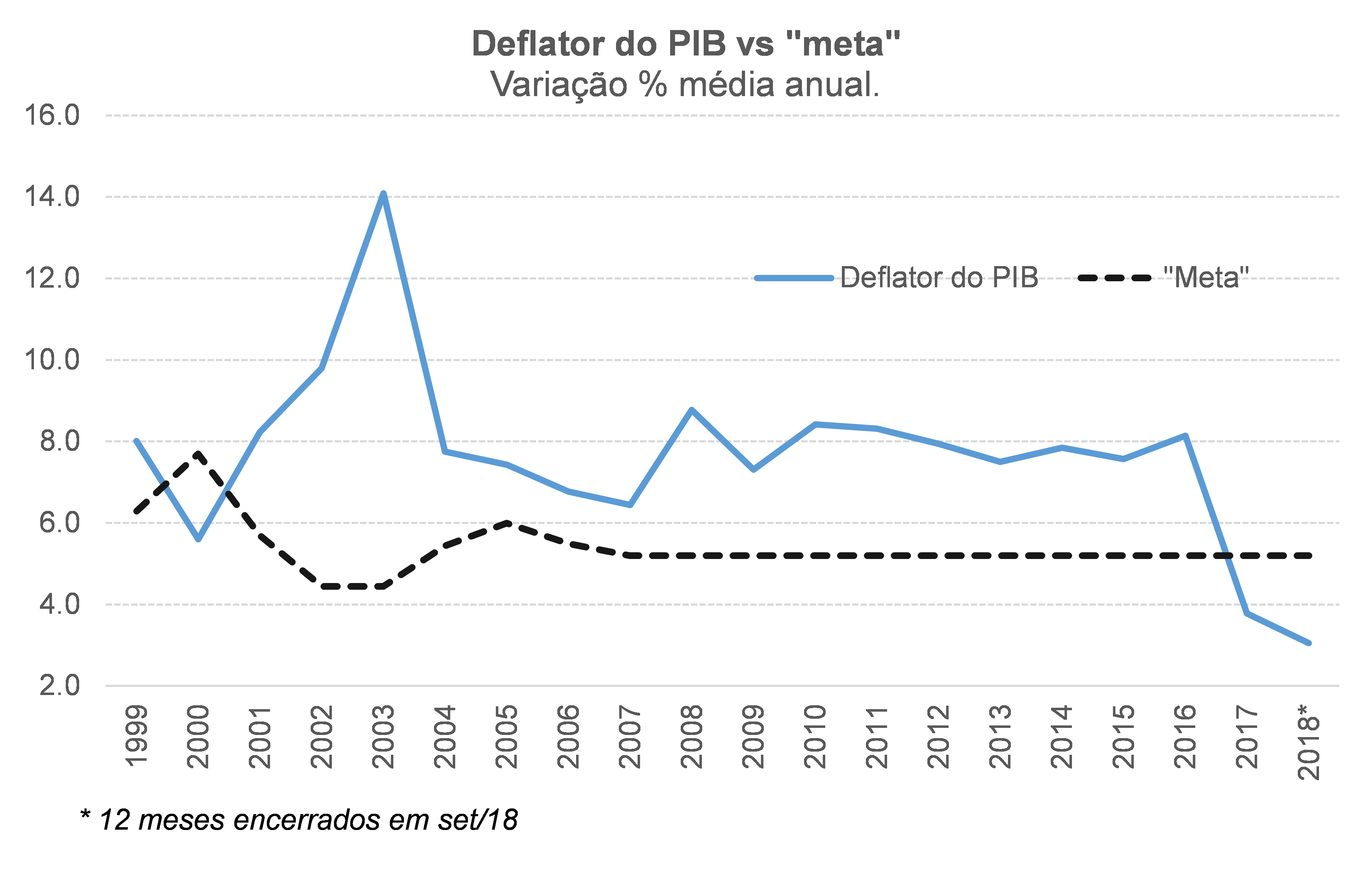

Para ter uma meta de inflação compatível com o deflator do PIB, tomei a diferença sistemática de +1,4 p.p. entre a variação do deflator do Consumo das Famílias e o IPCA em 2001-2015 (já com cestas compatibilizadas – para mais detalhes ver o post mencionado no parágrafo anterior) e apliquei o seu peso médio no PIB, de 49,7%. Tomei então o centro da meta de inflação em termos do IPCA, converti sua variação para média anual (já que a meta definida pelo CMN vale para o acumulado dez./dez. e o PIB nominal reflete a variação média anual dos preços) e somei esse fator de +0,7 p.p. ao ano. O gráfico abaixo compara o deflator do PIB com a “meta”.

Como pode ser notado, o deflator efetivo se situou acima da “meta” durante boa parte do período 1999-2018, basicamente por conta de uma tendência de ganhos expressivos, já convertidos em R$, dos termos de troca da economia brasileira entre 1999 e 2011 (muito embora tenham sido nulos na média 1996-2017), bem como pelo fato de que o deflator do Consumo do Governo (despesas de custeio da administração pública) cresceu 2,3 p.p. ao ano acima do IPCA em 1999-2014 (-0,4 p.p. em 2015-17). Ou seja: o centro da “meta” que estou utilizando como referência (linha pontilhada na figura abaixo) pressupõe que tanto a variação dos termos de troca (em R$) como as variações dos deflatores do Consumo do Governo e da FBCF devem se alinhar à variação média anual do IPCA acrescida de 0,7 p.p. ao ano, em equilíbrio.

Um desvio positivo da inflação em relação à meta acaba ajudando na arrecadação nominal: vejam o exemplo de 2015, quando a tarifa média de fornecimento de energia foi reajustada em cerca de 50%, elevando a base de incidência do PIS/Cofins e do ICMS. É bem verdade que parte das elevações de preços refletem mudanças tributárias, mas vou ignorar esse tipo de efeito.

Um desvio positivo da inflação em relação à meta acaba ajudando na arrecadação nominal: vejam o exemplo de 2015, quando a tarifa média de fornecimento de energia foi reajustada em cerca de 50%, elevando a base de incidência do PIS/Cofins e do ICMS. É bem verdade que parte das elevações de preços refletem mudanças tributárias, mas vou ignorar esse tipo de efeito.

Quando levo em conta, adicionalmente, esse desvio da inflação, chego a um hiato do PIB nominal algo diferente do hiato do PIB em volume.

Isso, obviamente, altera a estimativa do resultado fiscal estrutural.

Interessante notar que, caso se leve em conta o desvio da inflação no cômputo do hiato do PIB, o primário estrutural foi ainda pior do que a estimativa anterior aponta no triênio 2014-2016, na medida em que a inflação acima da meta ajudou a inflar “artificialmente” as bases de incidência de vários tributos. Não obstante, o resultado estrutural já estaria em terreno ligeiramente positivo em 2018 – justamente pelo fato de que a inflação média (e não acumulada, como estamos mais acostumados a observar) nos 12 meses terminados em setembro deste ano se situou abaixo da meta, rebaixando, junto com o hiato negativo do PIB em volume, as bases de incidência de vários tributos.

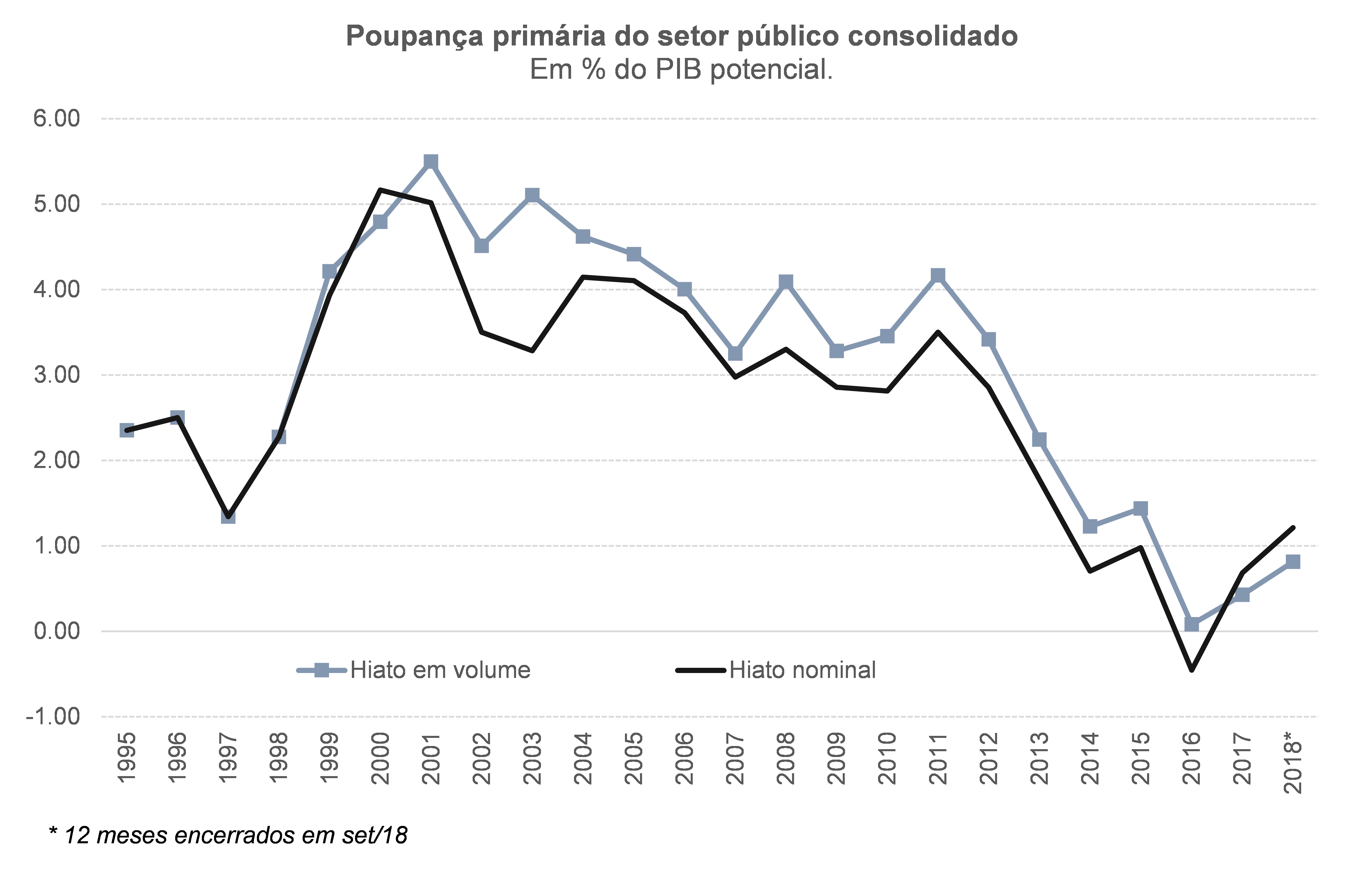

Finalmente, o segundo adendo: o gráfico abaixo apresenta a poupança primária estrutural do setor público, usando tanto o hiato do PIB em volume como o hiato do PIB nominal. O conceito de poupança primária do governo corresponde à diferença entre as receitas primárias e as despesas primárias exclusive os gastos com investimentos públicos (na medida em que estes últimos impactam o estoque de ativos fixos do governo, elevando seu patrimônio). Utilizei os dados de investimento nominal da série histórica disponibilizada pela IFI/Senado, mas somente do Governo Geral (excluindo, portanto, os investimentos da Petrobrás e do Grupo Eletrobrás), dividindo eles pelo PIB potencial nominal (sem e com ajuste pelo desvio da inflação em relação à meta).

Como pode ser notado, embora parte do ajuste fiscal dos últimos anos tenha recaído sobre o investimento (que atingiu, em 2017, o menor nível em % do PIB em muitas décadas), houve também uma melhoria da poupança primária do setor público, sobretudo após a implementação do teto de gastos (a partir de 2017).

Clique aqui para baixar o arquivo.

Bráulio Borges, pesquisador-associado do IBRE/FGV e economista-sênior da LCA Consultores

[1] Tais despesas geralmente estão associadas à ocorrência de tragédias naturais e a outros eventos não-antecipados. Neste ano de 2018, por exemplo, a subvenção ao diesel concedida após a paralisação dos caminhoneiros em maio será classificada desta maneira (foram reservados R$ 9,5 bilhões para bancar essa política entre junho e dezembro).

[2] Estou trabalhando em um aprimoramento dessa metodologia mais desagregada, na qual eu vou modelar a arrecadação por tipo de base de incidência (consumo, renda do trabalho e renda do capital), utilizando as estimativas de alíquotas médias de Almeida, Divino, Gadelha & Maranhão (2017). Isso permitirá, dentre outras coisas, a estimação de Curvas de Laffer para cada um desses grupos de receitas.

[3] Isso é o que se chama na literatura de tax correction. Ainda assim, essa correção que estou fazendo é incompleta, na medida em que também ocorreram mudanças de alíquotas de tributos já existentes e mesmo outras mudanças em bases de incidência, dentre outros.

[4] Não estão disponíveis todos os dados de arrecadação para este ano de 2018. Eu utilizei como proxy a evolução do somatório da arrecadação feita pela Receita Federal com as receitas de ICMS dos estados, os quais correspondem, somados, a cerca de 87% da carga tributária brasileira.

Deixar Comentário